為了能娶到新光金(2888),台新、中信兩家金控展開了隔空較勁。

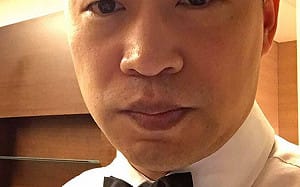

在雙方的換股比例與收購價公開後,先是台新金(2887)總經理林維俊先表示「不排除加價,提高換股比例」,並向金管會五點喊話;相隔一天後,中信金(2891)今(28)日下午在法說會也表示「歡迎台新金加價」,並釋出九點公開回擊。

當前熱搜:美以空襲伊朗!中國撤僑納台胞證 卓榮泰籲國人優先聯繫台方館處

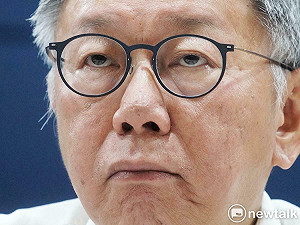

中信金的併購操盤人、副董事長吳一揆於法說會中表示,此次併購並非突襲,而是深思熟慮。併不併購,不只是因為單純受請託才評估,中信金管理階層本來就隨時注意市場上可併的標的,當目標公司有低估的狀況,就會考慮,此次是歷經所有財務法務試算,評估非常長的時間,認為這次併購可為中信、新光帶來非常大的綜效,才正式送件。

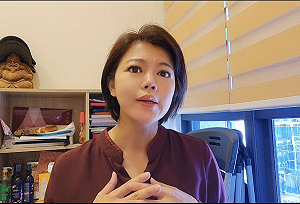

對於為何是收購價 14.55元是怎麼算出來,中信金總經理高麗雪表示,已是把兩家將來合併綜效算進去,「提前跟新光金股東分享」,他也特別提及中信金藍圖要扮演「金融護國神山」,希望在亞洲盃有一席之地,「換成中信金股票更有價值」。

針對台新金表示「不排除再加價」, 高麗雪說,台新金若要調整價格,變化還蠻多,先不回答假設性問題,而先關注在金管會是否核准這件事。8月26日送件後,目前還沒有接到金管會補件的要求。

全站首選:哈梅內伊遭美以「斬首」身亡 普丁說話了、北韓則是靜悄悄

不過,吳一揆說,「歡迎台新調高價格」,以彰顯新光金的價格,若台新金真的提高換股比例,再來研究是否要提高收購價格。至於公開收購的股票是否會換台新金的股票?吳一揆表示,等新光金臨時股東會後再說。

對於公開收購新光金一案,中信金釋出九點回擊:

1) 中信金看好本案可產生極大的合併綜效,之所以提出相當具吸引力的價格,主要考量回饋新光金所有股東合理的報酬,同時中信的股東也可藉此合併案來獲得雙贏的綜效。

2) 中信依照主管機關所制定公開收購的程序,合法合規進行,並非突襲,公司將會依規定先取得主管機關的核准後,才在市場上公開收購取得股票,最後經由中信金及新光金的董事會及股東會同意之後,才會進行合併。

3) 本件公開收購投資案,中信金應是新光金 40萬股東的最佳選擇,不只是價格;此外,無論是經營的績效、市場規模、財務結構、公司和諧及未來增資能力等各方面,均居領先地位,且中信是第一家向主管機關申請新光金股權公開收購的金融業者,相信主管機關一定會公平的審核。

4) 中信金為金融機構,是在主管機關嚴格的監管下發展業務,績效卓著,且屢獲大獎,受到國內外主要的機構與組織肯定。

5) 若能由一家以上的金融機構依相關規定在市場機制下進行公平競爭,依實務與學理,如此才能真正反應新光金的公平價值,且保障新光金股東的權益,實質上也不會影響金融秩序,依目前政府訂定的公開收購相關規定,及允許多家競爭者參與公開收購以反應被收購者的公平價值。這次中信的公開收購有詳細規劃,向主管機關說明,均依據法規進行,並不會造成市場秩序混亂。

6) 公司進行併購時,應以保障股東權益為優先,雙方縱使有股東會合意,倘若股東會合意的併購條件較其他競爭者有所差距,無理由設定合意優先,甚至排除其他條件較佳者,否則將會損及股東權益。

7) 中信金控的規模大於新光金,新光金控的規模大於台新金,從過去併購的案例來看,「大併小風險小、小併大風險大」,因此,大併小的合併成功機率相對也較高,日後經營也相對穩定,若產生風險時,也有較高的承受能力。另外,也要考慮公司增資能力,及過往有無因無法增資而遭受裁罰的紀錄,這也是併購案所要審視的主要條件。

8) 中信具有豐富的併購經驗,過去因併購萬通銀行,成為國內第一大銀行,合併台灣人壽十年來,淨值成長 5.8倍,由新台幣 240億元成長到 1,645億元,台壽的獲利能力由合併前一年的虧損 18億元,近十年來累積到今年上半年總獲利已達 1,173億元,經營的績效卓著深獲外資肯定,若未來有機會完成合併,將會為雙方全體股東創造最大利益。

9) 中信積極落實ESG,依循責任營運永續成長,及共融社會發展金融服務,並呼應金管會的政策,在2023年榮獲首屆永續金融評鑑排名前 20%的肯定,中信金控長期深耕慈善、反毒、體育、教育、藝文等五大公益,解決社會貧窮城鄉差距等問題,為國家人才培育打下基礎,同時致力於落實平等的友善職場。