金融界睽違多時再現搶親大戲,這次由台新金、中信金兩大金控擔綱主角,爭奪新光金。台新金率先出招提出換股合併,中信金隨後採更高的公開收購價,為這場競爭增添戲劇性。

誰能在這場角力中勝出,將對台灣金融業版圖產生深遠影響,而這一切,都將在未來 93 日內揭曉。

當前熱搜:川普宣稱「戰爭快打完了」美股全面止跌回升、台積電ADR漲近3%

一位金控總經理形容,這是一場混雜了股東風向、籌碼、資金、輿論攻防與意志考驗的戰役,「現在才剛開打,快則 10 月初,慢則至少一路要演到 11 月。」從 8 月 26 日起算,是歷程 93 天就見分曉的戰役。

今年 4 月,新光金董事會上,新壽副董事長洪士琪重提新光金與台新金併購案可行性評估。當天,案子在 11 名董事贊成,董事李增昌、吳欣儒等 3 人反對,董事賴慧敏棄權下通過了,換股比例也同時浮出枱面。前新光金董事長吳東進在得知換股比例之後,認為新光金價值被低估,積極向外尋求願意出馬併購的對象。

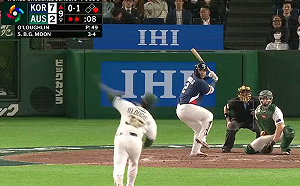

現正最夯:經典賽韓國7:2擊敗澳洲晉級爆控分爭議 網友不解:就為噁心台灣?

一位金融業董座透露,吳東進先後找過遠東集團徐旭東、中信集團辜仲諒。徐旭東因不想捲入兩家紛爭,加上併購牽動幾百億元,若投入將影響集團資金運用而婉拒。

但吳東進獨子吳昕東,因娶了中信金董事長顏文隆的姪女,與辜仲諒連上親戚關係,吳東進對辜仲諒溫情求援,盼中信金出馬。

今年 5 月才重返中信金董事會的辜仲諒起初覺得為難,他對友人表示,「兩兄弟都是朋友,答應不答應都會得罪一個。」

另一方面,他也深知,自己雖是中信金大股東,但身分僅是「董事」,且又有官司在身,加上金金併是大事,金融業是高度監理行業,更不能妄動躁進。他將評估任務交付給 5 月才回歸擔任中信金副董事長的吳一揆。

中信金的併購幕僚透露,「還沒有併購案前,辜仲諒就曾私下期許大家,把獲利目標訂高一點,拚第 1大。」對大股東回歸,心懷野望的中信金,新光金確實是再合適不過的併購標的。

然而,金控受到高度監理,金管會手上有尚方寶劍,可決定是否同意這樁金金併。「只要合法合規,金管會沒有道理反對,」一位併購專家認為,關鍵在於,「金管會可開許多但書,規範最後成功的併購者。」

台新金、新光金爭取在 10 月 9 日股臨會通過合併案,中信金則在此期間開跑,爭取收購到 51% 的新光金股權,形成台灣金控史上首見的分進分擊的賽跑。

總結來看,新光金究竟花落誰家,以中信金取得准核為前提,將有 4 套劇本演變:

一、股東臨時會未通過合併案、中信金公開收購未達 51%:新光金將維持現狀,中信金在市場上收購新光金股票,在限期內取得股權進行換股。

二、股東臨時會未通過合併案、中信金公開收購超過 51%:中信金推進兩家金控合併。

三、股東臨時會通過合併案、中信金公開收購未超過 51%:台新金與新光金將合併,但中信金換股後,成為「台新新光金控」大股東之一。

四、股東臨時會通過合併案、中信金公開收購超過 51%:台新金與新光金將合併,但中信金換股後,成為具主導地位的「台新新光金控」大股東,進而併購台新新光金控。

隨著局勢演進,無論哪一套劇本落幕,金管會主委彭金隆最終仍須表態,此案的核准與否,牽動著國內金融業的競爭格局,勢必吸引社會輿論強烈關注。

本文獲得今周刊授權刊載,若寫閱讀更多內容,請參閱今周刊第 1445 期

其他文章

未來 10 年買股不如買美債?為何我賣掉 8 千萬的 0050,購入 1 億元美債 ETF:00687B 潛力與風險分析

財產多少錢以下,不用煩惱遺產稅?以遺產 2 千萬和 5 千萬試算:生前贈與 VS 死後繼承,哪個更省稅