英國《經濟學人》雜誌最新一期封面以「台灣榮景的潛藏風險」(The hidden risks in Taiwan's boom)一文指出,新台幣長期遭到人為低估,且低估程度達全球之冠。這項貨幣政策雖能讓台灣免於受到貨幣升值衝擊經濟的「荷蘭病」,但反而可能造成經濟嚴重失衡、金融風險增加,形成所謂的「台灣病」(Taiwanese disease)或「福爾摩沙流感」(Formosan flu)。

《經濟學人》報導指出,台灣憑藉全球頂尖的先進半導體技術,出口實力令人稱羨。但同時,台灣央行透過長期抑制新台幣匯率,來維持出口競爭。然而,這也導致經濟巨大的扭曲:貿易經常帳(current account)順差膨脹、外匯存底增加,且國內房價飆漲,失衡程度都比其他相似經濟體更加嚴重。

現正最夯:趙少康嗆「誰敢通過就告誰」汪浩轟:居心叵測!籲立院盡速通過台美關稅協議

台灣病問題一:新台幣長期被低估

透過讓本國貨幣長期被低估、維持貶勢的政策,雖讓以出口為導向的台灣撐起一段時期的經濟發展,但台灣現今早過了該階段,貨幣政策卻延續至今,使出口製造商們一直受惠,但普通消費者卻未能享受到經濟成長果實。《經濟學人》將其稱為「台灣病」或「福爾摩沙流感」,並呼籲「台灣是時候放鬆對貨幣政策的管制了」。

《經濟學人》曾針對荷蘭的經濟情勢取了一個名詞——「荷蘭病」,其是指荷蘭在 1970 代因天然氣出口蓬勃,導致荷盾升值,最後反而讓荷蘭經濟陷入困境。當一國出口大幅成長,通常會導致貨幣升值(外國人需要更多該國貨幣來買商品),進一步造成其他產業競爭力受損、經濟陷入困境。

當前熱搜:缺大咖!鄭麗文任主席首次新春團拜 前主席僅吳伯雄到場

這次,《經濟學人》則以「台灣病」形容其經濟問題。並指出新台幣長期被低估,背後反映兩原因:一、國內出口製造商給了政府龐大壓力,這類企業約佔台灣製造業就業人數約 70%;二、台灣央行多年來非常擔心所謂的「荷蘭病」,且由於台灣央行上繳的款項佔政府總收入 6%,遠高於已開發國家的平均水準 0.4%。這筆款項不僅成了政府重要的財政收入來源,也是央行在台灣政壇上影響力的隱含根基(台灣央行否認這點)。

根據大麥克指數(Big Mac Index,也是《經濟學人》提出的概念)顯示,台灣一個大麥克漢堡售價比美國便宜 56%,經調整後,新台幣實質匯率被低估 55%,程度為該雜誌追蹤的 53 國貨幣中最高。

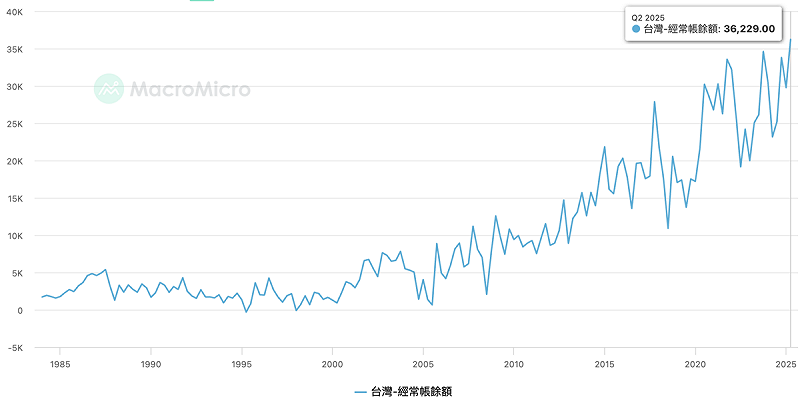

台灣病問題二:日漸龐大的經常帳順差

此外,另一個「台灣病」的症狀為「日漸龐大的經常帳順差」。過去五年,台灣晶片與伺服器出口暴增三倍,貿易順差達史上新高。今年十月,台灣單月商品貿易順差達 226 億美元,相當於年化計算的GDP占比 31%。今年迄今,台灣的經常帳順差(涵蓋商品貿易與各種跨境收益)也已擴大至GDP的 16%,遠高於 2010 年代的 10%。相比典型貿易順差的中國,其經常帳盈餘僅 3%。

在國際收支平衡中,當一國出現貿易帳順差,必然為其他國家出現逆差的結果,像是美國等儲蓄少於投資的地區,需要台灣這類儲蓄多逾投資的國家彌補差額,但這引發另一個問題:為何台灣的儲蓄如此富裕?

推敲背後可能原因包含:國內投資機會稀少、快速老化的人口累積退休儲蓄、或突然出現的出口榮景。問題是,台灣境內投資並沒特別低,與德國、日本及南韓等富裕的出口導向國家相仿,人口結構在東亞也不算特殊,南韓人口老化的速度一樣快,過剩儲蓄規模只有台灣的三分之一。過去五年的晶片出口激增,也無法解釋過去 25 年來的經常帳順差成長。

負面後果一:消費者購買力被削弱

《經濟學人》直指,台灣央行事實上是以犧牲一般民眾的生活水準,換取出口競爭力,且央行為維持低匯率印製新台幣,致境內現金充斥、推升房價,進一步削弱大眾購買力。儘管央行已透過「定存單」從金融體系抽出部分資金,但僅為局部效果。甚至決策當局、多數選民可能還認為,為維護出口導向的成長,值得付出這些成本。

當新台幣被低估,其衍伸的成本和扭曲也在增加。首先,這相當於對消費者隱性課稅。在一個依賴進口食品、燃料和商品的經濟體中,低匯率使購買力從普通家庭轉移到了出口商手中。結果是,即使以出口型經濟的標準來看,台灣的儲蓄過多而消費過少。自 1998 年以來,私人消費佔GDP的比重下降 20 個百分點。這項旨在幫助台灣致富的政策,如今卻損害一般台灣民眾的利益。

《經濟學人》示警,便宜的新台幣是一種「代價高昂且危險的過時產物」,不再像過去那樣帶來好處,因台灣早已非工業化經濟體,目前人均GDP現已超越日本,外匯存底高達 6,000 億美元,足以應對中國的封鎖或金融危機衝擊。而台灣最頂尖的晶片和電腦代工廠商,貢獻了四分之三的出口總額和近一半的名目GDP,完全可承受新台幣升值的影響。假設新台幣升值 20%,台積電的營業利潤率可能會下降約 8 個百分點,但即便如此,該公司的利潤仍比谷歌母公司(Alphabet)或蘋果(Apple)更高。

負面後果二:台灣房價27年飆漲4倍

另一個扭曲之處在於,廉價新台幣推高了房價。央行印鈔購買外匯,使台灣金融體系資金過剩、利率被壓低。這種雙重作用導致台灣房價自 1998 年以來上漲了 4倍。

負面後果三:貨幣錯配埋下金融風暴

《經濟學人》指出,台灣央行為了將盈餘資金循環利用,透過國內壽險業者將家庭儲蓄投入外國資產(用新台幣買外國貨幣),而央行透過在匯市調節(賣出外國貨幣、買新台幣),來降低業者風險,並鼓動這波海外投資熱潮。

壽險業者已投入近一兆美元的家庭儲蓄於購買美國公債,造成了巨大的貨幣錯配,因新台幣負債是用美元資產來融資的。任何一種貨幣的突然波動,使新台幣升值,會使壽險業的外國資產價值縮水(但債務不減),進一步導致其資不抵債,若放任其倒閉,將衝擊到台灣儲戶的資產,「這些公司已大到不能倒」。

《經濟學人》最新一期封面報導以「台灣榮景的潛藏風險」為主題。 圖:擷取自經濟學人網站