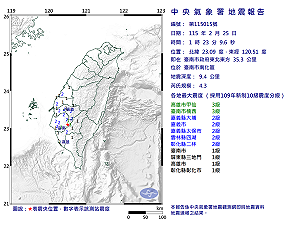

據《金融時報》報導,美國國際碼頭工人協會(ILA)表示,若至工會合約到期日9月30日前,都沒能與代表海運業者和碼頭營運商的美國海事聯盟(USMX)達成新勞資協議,10月1日起,工會所屬的 25,000名成員將展開罷工。屆時,將使北美一半最繁忙的港口停擺。美國每個月的 43%~49%入口量將受影響,金額達數十億美元。

而今年適逢美國總統大選,但現任總統拜登表態不干預,市場斷言,罷工可能性非常高,屆時恐不只衝擊美東航線,全球海運物流供應鏈都會受影響,歐洲航商開出加價第一槍,全球第三大貨櫃航運業者法國「達飛海運」(CMA CGM)、德國航運巨頭「赫伯羅德」(Hapag-Lloyd)等預計十月中下旬起,將對前往美東的貨物加徵「當地港口費與工作中斷附加費」。

現正最夯:被情婦害到沒命! 墨西哥大毒梟「門喬」行蹤遭鎖定 春宵一度後遭擊斃

目前,國內航運業者已著手備妥作戰策略準備幫貨主搶艙。航運業普遍認為,貨櫃輪的附加費有很多種,萬一美東碼頭罷工的情況擴大,各種附加費用可能將萬箭齊發,屆時,運價漲幅就會相當驚人,以目前談判進度來看,若罷工真實上演,亞洲到美東航線每座40呎標準貨櫃(FEU)的運價,將由現今的 6,800美元,直線飆漲至突破 10,000美元。

長榮總經理吳光輝先前在法說會上指出,美國東岸碼頭工人「罷工實現可能性非常高」,不排除對整個美國東岸的物流鏈會產生重大衝擊,如果時間拉長,這個效應會擴及到全球其他的市場。

野村投信表示,第四季是傳統航運股的表現旺季,航運後市具價值空間。值得留意的是,包辦全球貿易運輸約 9成的海運公司來說,第四季更可謂航運大旺季,包括年底購物旺季的「拉貨潮」助長貨櫃業者、歐美秋冬對南半球糧食進口,進一步推升散裝運輸需求,當前更有美中新一輪關稅、中東地緣政治緊張等影響、甚至北半球秋冬取暖用油需求來帶動油輪運輸,貿易運量達到高峰,供不應求將可望持續提升全球航運股前景。

全站首選:「以一敵三」對峙外艦47小時! 西沙衝突 中國稱長沙號主副砲掛彈、導彈通電

野村全球航運龍頭息收ETF(00960)經理人張怡琳表示,第四季向來是消費旺季,據統計,主要股市近五年來,第四季平均表現值得期待,且投資勝率達 8成,加上歐美開學季、感恩節與聖誕新年購物季來臨,對不少公司銷售與獲利帶來明顯挹注、進而帶動公司股票表現,有利於全球航運龍頭的題材噴發。

根據ICE Data與Bloomberg數據統計,以投資人常關注的台股、美國S&P 500、日經225與Nasdaq指數為例,近五年第四季平均表現各為 10.39%、10.4%、6.14%、10.27%,其正報酬機率均達 80%;然而,若觀察全球航運股近期走勢,以「NYSE FactSet全球航運龍頭息收指數」為例,近五年第四季平均表現達 19.64%,其正報酬機率更達 100%,就表現爆發力或投資勝率來看,顯示第四季全球航運股表現更加活躍。

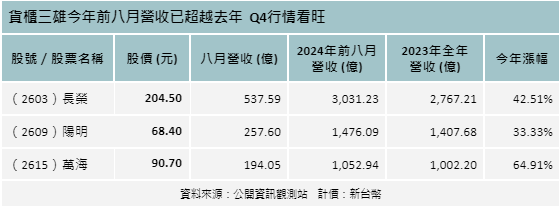

「今年航運股複製往年盛況的機率相當高。」野村投信投資策略部副總經理張繼文進一步分析,除了進入第四季的傳統航運旺季外,還可看到主要國家出口運量持續創高、台灣最新八月份出口創歷史新高等,加上目前更有許多消息面,包括俄烏戰爭持續、中東地區紅海危機,近期以色列與黎巴嫩衝突再惡化,加上美東碼頭工人罷工的機率高,恐中斷供應鏈。國內的「貨櫃三雄」,長榮(2603)、陽明(2609)及萬海(2615)第四季的業績將跟著出現想像空間。最近,航運業者都在積極評估因應美東罷工的策略,隨各大航商申請「通用費率增加」(General Rate Increase)後,長榮、陽明及萬海預期也會跟進追加收費等,這些都可能進一步造成航運「供不應求」。從台灣「貨櫃三雄」的營收獲利成長亦可看出端倪,各專家看好第四季運族群表現。

除了航運個股外,上週五(20日)國內首檔航運ETF「野村全球航運龍頭息收」(00960)也掛牌上市,其追蹤指數「NYSE FactSet全球航運龍頭息收指數」,瞄準全球三大航運類別,一次納入貨櫃、散裝、油輪龍頭企業,成分股共 40檔。每個次產業各有表現亮點時機,相當於三大產業周期輪動一次掌握,可避免單一持股的風險。不過即便是ETF,該題材也專注於單一產業,其股票具高度波動,投資時應注意產業週期變化、還有流動性、折溢價、追蹤誤差、終止上市風險等,亦不應以短期資金投入配置。