由於多家金融機構不動產建築放款逐漸接近銀行法第72-2條的規定,因而使得許多有住屋需求貸款的消費者在銀行申請貸款的時程,受到延遲。為了消除社會大眾對於銀行限貸令的疑慮,政府部門也提出不做餘屋貸款與服務首購族為優先等作法,以增加住宅貸款的可放款部位。相關討論請參見,本專欄「蔡明芳觀點》房市過熱「限貸」?不合理「餘屋貸款」鼓勵投機才是問題」。

對於普遍被認為存在大量超額儲蓄的台灣而言,卻發生商業銀行住宅不動產放款業務會因為法規上限,而無法放貸的困境,金融機構的自主管理能力是需要主管機關正視的。

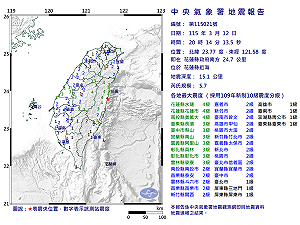

當前熱搜:快訊》20:14花蓮縣近海發生規模5.7有感地震 最大震度花蓮縣水璉、花蓮縣花蓮市、南投縣奧萬大4級

銀行重視土建融放款卻忽略住宅貸款 顯不合理

首先,當這些面臨30%上限的商業銀行而言,其在對建商的購地融資與建築融資(土建融)放款是否也有規畫一定的額度,進行建案完工後的住宅貸款放款業務。若金融業者多僅從事土建融的放款而不在意住宅貸款,一旦發生住宅貸款無法順利在自己的銀行或它家金融機構核貸,則建商的房屋將無法順利銷售。此時,建商的還款財源也會受到影響。換句話說,若金融機構發生建案完工後的住宅貸款無法在自己銀行放貸時,金融機構對於土建融的完工與銷售計畫的評估是不完整的。主管機關對這類型沒有做好風險控管的金融業者,監理強度應該提高。

金融機構應掌握市場不動產放款剩餘額度

其次,對所有金融機構而言,在辦理土建融的放款時,應該要了解不動產市場總的放款水位。除了新屋的住宅貸款外,中古屋或成屋的住宅貸款需求也會影響住宅貸款的授信額度。當金融機構持續承作土建融放款時,即使自身並未面臨30%的規定,也應該對市場的不動產可承作額度應有所掌握。這是因為,當市場上的其他金融機構的不動產放款可承作額度大幅降低或面臨銀行法第72-2條的規範時,陸續完工的住宅將面臨無法貸款交屋的風險。此時,土建融授信放款部位大的銀行就會遇到新成屋無法順利銷售,與建商的土建融授信期間需進行展延的問題。這也表示,金融業的貸前審核必須改進。

金管會對不動產放款的監理寬容 應謹慎為之

再者,面對多家商業銀行的不動產放款逐漸接近銀行法監理規定之際,主管機關一定會遇到是否調整監理標準,或增加豁免不計入規範的討論。若主管機關因為擔心不動產放款出現流動性問題而放寬監理標準,則主管機關的監理將變得不可信任,這對金管會而言,將造成極大傷害。若將銀行法第72-2條的上限放寬不可行,則大家可能在《銀行法》第72-2條不動產30%限額增加排除項目來調整。

現正最夯:卓揆赴日看球 柯文哲指日本軍國主義可能復活、日測試中國底線

例如,有媒體指出,危老都更的分戶房貸與國銀海外建築融資可能被排除。若金管會藉由增加排除的項目來幫助商業銀行「規避」管制,則政府等於在鼓勵金融機構可以不重視風險管控與法令遵循。第一,政府會在第72-2條將危老都更的土建融排除的監理規範外的目的應是為了加速都市更新,讓居住環境變得更為安全,因此,這樣的作法是具有社會公益性的。但是,當住宅興建完成後,其與一般的住宅貸款並無差異,故將此類住宅貸款排除在外,並不合理。第二,若國銀的海外分行一樣從事建築融資放款,則國內業務需要監理,但國外業務卻可豁免,這樣的監理邏輯不具一致性。

由上述討論可知,金融監理機關在商業銀行的不動產授信額度接近監理規定才開始示警,已經有極大的檢討空間,若因此而研擬放寬規定的做法,則許多金融機構將不會有所警惕,重蹈重視獲利卻忽略風險的覆轍,這是不對的。最後,金融機構因面臨監理規範而無法從事不動產相關授信業務的背後,凸顯台灣近年房價的高漲,已是政府無可迴避的問題。除了中央銀行的選擇性信用管制外,本專欄曾指出「提高房屋持有成本 才是落實居住正義的正道」,這是需要中央與地方政府一起努力的。

作者》蔡明芳 淡江大學產業經濟學系與經濟系合聘教授

(本文獲央廣授權刊載)