美國聯準會(Fed)主席鮑爾(Jerome Powell)週一(15日)表示,美國今年第二季的3項通膨數據,增強了政策制定者的信心,認為物價漲幅正在持續朝向聯準會「2%」目標回檔,這表明,聯準會近期降息的可能性並不遠。

美國六月消費者物價指數(CPI)自2020年疫情爆發後,首度出現下降,目前數字約3%,顯示通膨壓力迅速減弱,縮短了聯準會抵抗通膨的最後一哩路;剔除食品和能源價格的核心CPI,六月也僅比五月增0.065%,低於預估及五月時的0.2%升幅;比去年同期上升3.3%,低於預期及五月時的3.4%升幅,也是3年多來最低升幅。

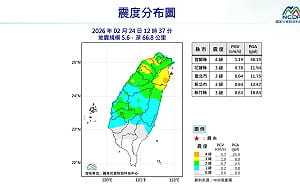

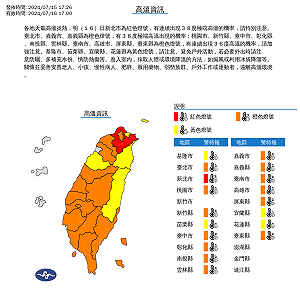

當前熱搜:全台明顯搖晃!宜蘭近海中午5.6地震 震源深66.8公里

六月的實質平均時薪年升0.8%,高於五月時的0.7%升幅(修正數);實質平均周薪年升0.6%,高於五月份的0.5%升幅。

雖然最新的三項通膨數據有利於對降息的支持,但鮑爾明確表示,不打算就降息時機點發出任何具體訊息。他也強調勞動市場仍具有潛在的風險,同時聯準會繼續關注抑制物價。觀察聯準會點關注的物價指標——個人消費支出物價指數(PCE),目前五月份的數字為2.56%,較上個月2.68%還低,目前市場期待下週公布的六月份數據。專家預估,下次的通膨率或降至2.5%或更低。

近一年來,為了尋求將通膨率壓回至2%的目標、進一步減緩物價成長,聯準會持續將借貸成本維持在20多年來的最高水準;同時,又不會對就業市場造成不當損害,迄今為止,就業市場在高借貸成本的情況下,依舊表現良好。然而,最近失業率逐漸上升,目前處於2021年來的高點,同時也出現了更多勞動市場疲軟的跡象。這些趨勢,加上通膨數據改善,都支持了聯準會縮短降低聯邦基金利率時程的論調。

當前熱搜:台積電今年衝上3,000元倒成警訊? 蔡明翰解析股價估值:我會站賣方

鮑爾稱,與新冠疫情流行期間的復甦初期相比,現今美國的勞動市場「不再過熱」,並表示「意外的疲軟」可能是聯準會做出反應的一個原因。並表示,因貨幣政策的影響具有滯後性,若聯準會等到通膨確實落到2%才降息,可能會「等待太久」,若維持利率太久太高,會過度抑制經濟成長。

根據目前「芝商所FedWatch」數據來看,市場傾向認為,今年可能有2次降息機會。

此外,鮑爾也談到了中性利率,這一概念描述了聯準會既不促進也不限制經濟成長的政策立場。他表示,與08~09年金融海嘯和新冠疫情期間相比,現今的比率可能有所上升。「在我看來,中性利率可能高於危機期間水準,因此利率可能會更高。」他指出,當前的政策感覺具有限制性,但並非「嚴格限制」。