中國的經濟近年持續走下坡,許多民眾將辛苦賺來的錢存在金融機構中不敢亂花,深怕發生意外時沒錢可用。但近期卻接連發生民眾無法從金融機構領錢的事件,引發社會恐慌。美國避險基金海曼資本(Hayman Capital)創辦人巴斯(Kyle Bass)示警,中國銀行系統正在崩潰中,整體銀行系統恐資不抵債。

巴斯近日在社群平台X(前推特)上發文警告,中國的銀行系統正崩潰,因為銀行系統的資產佔中國國內生產毛額(GDP)340%,反觀美國僅1倍;而中國銀行超過3分之1資產放款給中國與香港的房地產部門,而中港房地產規模已縮水30%至50%,中國整體銀行系統恐資不抵債。

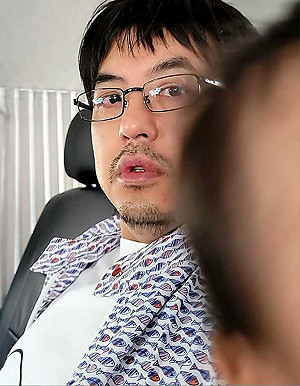

現正最夯:台積電今年衝上3,000元倒成警訊? 蔡明翰解析股價估值:我會站賣方

英國《經濟學人》近期一篇標題為「為何中國的銀行正消失」的文章也提到,中國小型銀行現在正面臨困擾美國銀行多年的「儲貸危機」(S&L Crisis),該危機始於1980年代中期,因貸款成長飆升、風險管控不力以及房市低迷,導致美國超過1000家小型貸款機構倒閉或合併。

文章指出,中國現在似乎重演美國的儲貸危機,在6月24日為止的1週,中國有多達40家銀行因被併入較大銀行而消失,即使是儲貸危機最嚴峻之時,美國的貸款機構也沒有以如此快的速度消失。中國各地農村約有3800家小型銀行,其資產約55兆人民幣,佔銀行系統總資產13%,它們長期管理不善,累積龐大不良貸款。

文章續指,這些銀行許多是借貸給地產開發商與地方政府,因此曝險於中國的房地產危機,近幾年一些銀行揭露,其帳目中有40%是不良貸款,相關銀行已威脅社會穩定,而社會穩定是中國領導人習近平關注重點。一個解決方式是資本重組。地方政府發行特殊債券,用於紓困銀行等多種目的,許多陷入困境的中國省份發行許多相關債券。

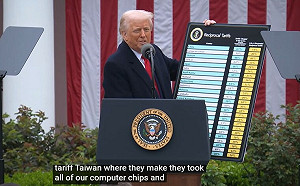

當前熱搜:重談台美協議?王婉諭:代價是台灣出口產業來扛不是那些政治人物

中國遼寧省自2020年12月至今年5月將17%特殊目的債券資金挹注銀行,最近中國消失的40家小型銀行中有36家在遼寧。此種「監管消失」的作為可能加快腳步,標普全球評級推測將耗費10年完成該計畫。外界批評,此舉只不過是一種花招,因為將數十家不良銀行結合起來,只會創造規模較大的不良銀行。

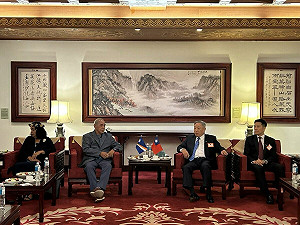

近期一份「恒大所欠銀行貸款明細列表」在網上傳播,引起眾多河北滄州銀行儲戶,前往銀行擠兌事件。 圖:翻攝自微博