受運輸成本和效率影響,中國客戶傾向於選擇地緣便利的商家。國際競爭對手主要來自於越南、墨西哥、印度等地。隨著疫情常態化,原材料、人工和物流成本居高不下,企業接單意願減弱。中小企業出口幾乎均採客戶支付運費模式,隨著加工製造成本上升和海運費用高企,需求減弱、訂單流出與產能轉移疊加。

《中國新聞週刊》今 ( 23 ) 日報導,珠三角、長三角地區的工業生產秩序因疫情先後被打亂,物流不暢、原材料和成本上漲等方面持續承壓。由於供給側受阻,海外訂單和客戶有所流失。與此同時,東南亞如越南等國家 3 、 4 月勞動密集型產品出口同比大幅走高。據華創證券分析,今年 3 月中國出口份額已回落至 2021 年 3 月同期水準,以東南亞經濟體為主的地區基本「補上」中國出口份額。墨西哥、土耳其等地由於距離歐美國家有地緣便利優勢,也成為產能和訂單轉移的熱門目的地。

當前熱搜:謝金河談油價、資本市場 關鍵「誰控制荷姆茲海峽?」

《中國新聞週刊》指出,中國產品一貫以價廉著稱,部分商人舉出,「美國認證的電源線,當地賣 6 美元,在中國 1.5 美元就能買到」。但現在一些優勢已經被基本抹平。首當其衝的是海運價格上漲。 以往一條貨櫃運到美國的運費是兩三千美元,如今漲到 2 萬多美元。 由於基本採用 FOB (客戶支付運費)模式,這導致客戶下單意願變淡。

受運輸成本和效率影響,客戶傾向於選擇地緣便利的商家。國際競爭對手主要來自於越南、墨西哥、印度等地,其中來自墨西哥的影響尤大。現在中國產品運到美國要一個月,而墨西哥通過美墨公路運到美國只要一天,即使比中國製造要貴 10 % 、 20 % ,也有時效上的優勢。

中國機電產品進出口商會總監高士旺表示,出口降速的原因是多方面的,隨著疫情常態化,一些貨值較高的居家產品需求回歸常態,部分耐用消費品在疫情前期的大幅增長透支了部分市場,原材料、人工和物流成本居高不下,企業接單意願減弱。此外,中國部分行業出口自主品牌比重仍低,中小企業出口幾乎均為 FOB 代工, 隨著加工製造成本上升和海運費用高企,需求減弱、訂單流出與產能轉移疊加。

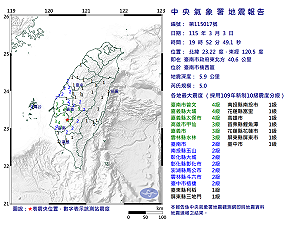

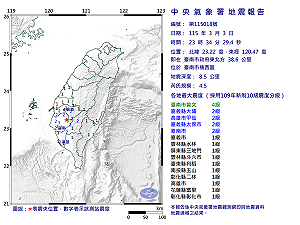

現正最夯:快訊》19:52臺南市楠西區發生規模5.0有感地震 最大震度臺南市曾文、嘉義縣大埔、嘉義縣太保市4級

《中國新聞週刊》報導,即便是在過去一度火熱的跨境電商也在面臨挑戰。 深圳市跨境電子商務協會會長王馨稱,由於亞馬遜等電商平臺出台新規,從去年 8 月份開始至今,中國賣家的訂單不斷下滑。 根據協會調研,近期沒有新訂單、或者是訂單取消的企業佔 23 % ,生存困難高達16 % 。

中國出口增速放緩同時,今年以來東南亞地區出口增速大幅提升。 3 月以來,印尼出口同比增速超 40 % ,越南超 30 % ,馬來西亞、泰國、菲律賓在 20 % 左右。多名企業表示近期訂單存在向東南亞、墨西哥等地區轉移的現象,據華西證券分析,從出口商品結構分析, 3 月、 4 月東南亞國家出口增速提升的產品種類主要集中在礦物金屬、紡織服裝、電子產品三類。

在電子產品領域,根據中國機電產品進出口商會數據,近幾年,原本主要集中在手機行業呈現訂單與產能的趨勢性流出,佔全球產能從頂峰時期的 90 % 降至去年的 70 % 。 以印度、越南為代表的國家,為積極對外開放、吸引外資流入,實行了各種稅收優惠,成為主要流入地區。

中國機電產品進出口商會總監高士旺認為,從 2001 年中國加入世界貿易組織至今,全球產業鏈尤其終端製造環節是以中國為重心的分工合作。 在國際化分工特徵突出的電子資訊行業,中國計算機、手機的出口量佔全球的比重較高,但主要集中在附加值較低的加工組裝環節,而上游的資本密集型和技術密集型的積體電路、半導體等領域則相對依賴進口。

高士旺表示,基於成本考量,對人工成本更為敏感的加工組裝環節,有向越南、印度等工作力低廉國家轉移的內在趨勢,同時中國也要走原來亞洲四小龍的產業升級道路,通過吸引外資、自主技術升級的方式,向上游延伸。

中國商務部研究院國際市場研究所副所長白明表示,東南亞國家體量較小,難以產生足夠的規模經濟,但東盟一體化也能加速產業配套。 對於工作力密集型外貿企業而言,未來可向中西部、東北地區轉移,或者實行產業走出去戰略,在產業鏈尚可控自主的前提下,延伸至東南亞、墨西哥等地區。

面對放緩的數據,如何「穩外貿」已經成為各方關注的焦點。 5 日,國務院總理李克強主持召開國務院常務會議,確定推動外貿保穩提質的措施,助力穩經濟穩產業鏈供應鏈,提出「要著力保訂單和穩定重點行業、勞動密集型行業進出口」。

《中國新聞週刊》指出,針對近期部分外貿企業面臨的出口訂單外流挑戰,中國商務部也表示,將千方百計助力企業搶抓訂單、開拓市場,一方面辦好、用好進博會、廣交會、服貿會等重大展會,拓寬企業接單管道;另一方面,積極支援中小微企業參加境外展會,對接海外買家。

高士旺建議,針對海運費高企、原材料成本高等問題,應加強國際海運運力協調,引導中資企業加強在海外港口經營佈局,加強國企船公司對品牌出海企業的航運支援,對重點行業在運價和運力上給予保障,同時加強大宗商品供給側的穩定供應。