全球最大對沖基金——「橋水」的創辦人達里歐(Ray Dalio)表示,美國的經濟狀況,可能需要聯準會本周小幅降息,以減輕企業不斷增加的借貸債務。

聯準會(Fed)利率決策會議今(18)晚將登場,金融市場密切關注究竟將降 1碼或 2碼,牽動著趨勢的走向。雖多數投資人預估聯準會本次可能降息 1碼,不過,從追蹤聯邦公開市場委員會(FOMC)政策動向的芝商所「Fedwatch」動態來看,最新降息 2碼的機率高達 65%、降息 1碼的機率為 35%。但無論如何,必然降息的趨勢已箭在弦上。

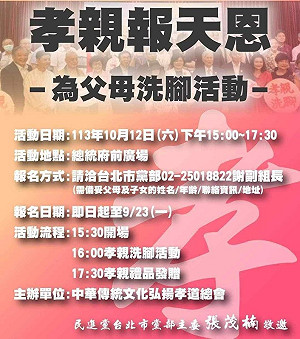

當前熱搜:卓榮泰私人包機可用松指部? 顧立雄:可以、那是軍民合用

今年降息碼數已反應 想賺債券價差空間恐不大

聯準會降息,象徵對金融市場提供資金活水挹注,有利於市場維持穩定,不過對美國經濟而言,可能代表放緩、甚至有衰退可能。此時,對於操作心態較保守、或是穩健的投資人,或許可掌握波動風險較低、且受惠利率調降而漲價利多的債券標的。

群益25年美債ETF(00764B)經理人李鈺涵表示,考量國際金融市場仍有地緣政治因素干擾的可能性,而美國為全球最大經濟體,其信用評等為最高的「AAA」,故美債為能高度對抗風險,視為安全性最高的投資工具。

全站首選:經典賽韓國7:2擊敗澳洲晉級爆控分爭議 網友不解:就為噁心台灣?

觀察「美國10年期公債」的殖利率,目前為 3.646%,距今年四月高點的 4.706%,已下跌了 1.04%;而象徵長天期的20年期美債殖利率,已自今年高點的 4.972%回落至 4.032%,跌幅達 0.94%,接近 1%。顯示市場對今年可望降息 4碼(1%)的預期,似乎已提前反應。

因此,在今年美國景氣「軟著陸」、年內利率再跌的空間有限下,若現在才想「買公債、賺價差」的投資人,可能要寄望明年的降息利多出現,債券才有再漲價的空間。除非美國經濟出現顯著衰退,聯準會今年降息的幅度大於市場預期(超過 4碼)、甚至九月降息 2碼以上,公債價格才可能再受到利多刺激而上漲。

債市買氣續旺、挑長天期投資級債助「雙贏」

若是想投資債券的投資人,或許佈局公司債券,是個安全牌的表現。其中,可考量信評較高、且收益率較高的投資級債來佈局,觀察「美銀美林BBB級企業債券」的實際殖利率仍達近 5%,高於公債的殖利率。

根據投信投顧公會統計至八月份,債券ETF的整體投資規模增加了 450.77億,為國內各類型基金規模排名居次。

新光投等債15+ETF(00775B)經理人王韻茹表示,聯準會將召開會議,市場關注降息幅度,與能否及時避免經濟衰退,加上11月還有美國總統大選,在政治、經濟與利率三方交錯下,市場不確定升溫,股債波動難避免,在期盼「追債券息收、賺資本利得」的雙贏配置上,可選擇存續期較長的投資級公司債ETF。

投資級債ETF除了看配息殖利率 更要看成交量

在挑選投資級債券ETF時,除了關配息的殖利率、績效外,也須同時考量成交量。目前,市售的投資級債ETF皆有一定的成交量,其中,「群益ESG投等債20+」(00937B)之單日成交量高達 98,471張,算是非常理想;另外,中信優息投資級債(00948B)單日也有 48,270張,如果想要長期投資的話,須考量流動性是否長期維持良好。