2023年8月,政府為了協助年輕人解決買房問題,推出新青安政策。根據內政部、信義房屋等統計,今(2024)年全台首季無論是新舊屋房價、房貸申辦戶數全都創新高;5月撥貸戶數逾8千戶,又創下新青安開辦後的新高。此現象引發外界將矛頭指向新青安政策助燃房市火熱。

「投機客、炒房客使用人頭戶及包租公貸後轉租。」隨著媒體、市場、部分房市專家直指亂象等輿論壓力,行政院長卓榮泰6月18日在立法院備詢喊出針對政策影響及未來發展,進行全面檢討之後。一連串政府動作,從央行6月宣布第6次選擇性信用管制;接著財政部嚴查新青安亂象,7月揪出70多件人頭戶與轉租;8月央行密集個別約談各銀行總經理,下指示全面減降不動產放款目標,並提出改善方案。

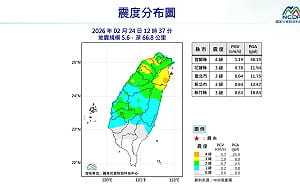

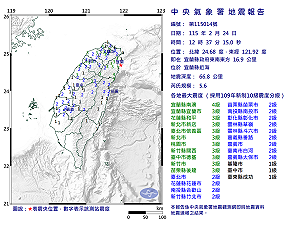

全站首選:全台明顯搖晃!宜蘭近海中午5.6地震 震源深66.8公里

不僅如此,還有另一波「申貸之亂」媒體不斷播報著:民眾排隊等申貸、核貸,甚至還遭銀行拒絕等事件。

正當市場頻傳政府祭出限貸令時,引發民眾人心惶惶,財部出面力挺新青安政策,強調房貸續辦絕不受影響。央行更出面澄清無限貸令,聲明不影響自住、危老都更,呼籲銀行自主管理不動產貸款總量,落實與財政部相關措施政策目的一致,避免引發媒體稱「加深民眾違約風險」之紛擾。

新青安政策原是一項政策良善與美意,然而實施不到一年卻變了調,走了味,政府裡外不是人。

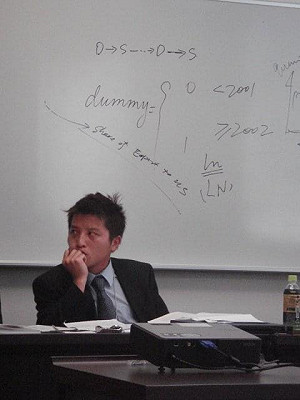

以下簡稱答,是訪談房產、金融銀行專家的景文科技大學財務金融系副教授章定煊的摘要內容。《新頭殼》問(以下簡稱問)

問:新青安申貸亂象是否已衝擊到剛性需求的青年、單身、已婚家庭名下無自有住宅?(受政策照顧的族群)

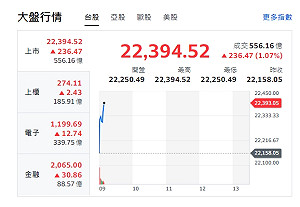

答:國內銀行陸續出現「房貸滿水位」現象,亦即銀行的不動產放款總額占存款餘額比率已接近《銀行法》72-2條的限額規定、30%「天花板」。

銀行是一個財務槓桿非常高的行業,現在我們的狀況是銀行總體系總放款大概36兆,光是住宅部門放款,就是購置住宅貸款大概是10兆,然後再加上土建農的放款大概2兆多。這兩個加起來就12兆多、占了三分之一。都集中在住宅部門。住宅部門只要一出事的話,違約率只要到了5%,銀行就會面臨倒閉。

房市已變成一個超級大的怪獸,先從政策來講,商業銀行去執行政府政策時,銀行在貸款的時候,當然要挑客人,一定選信用好的客人,所以當政策想要落實福祉,就不能夠走到商業銀行這條路去。另外還有一個問題就是政府雖然有利息補貼,但貸款人付不出來,產生的呆帳怎麼辦?

新青安政策有條件設定,一個部分就是補助貸款庫的利息補貼,另外一部分其實就是有呆帳時,政府也應幫忙處理。最正常的做法就是政府應另成立一個基金,類似中小企業護保基金,因為中小企業裡面有個互保基金,就像當中小企業貸不到錢,互保基金出來幫忙。

雖然配合政策放款對象是公銀,但問題是現在沒有「存公股銀行」,官股僅占部分比例,這些公銀也是根據商業銀行法來辦理,即使純公銀放貸,萬一出現太多呆帳,這些公銀在立法院要不要被修理?!所以銀行挑客人放貸,隨著最近的事件就讓銀行挑客人挑得更嚴重。

問:媒體大肆報導之後,政府後面採取一波波行動是否打臉政策,政策真的能落實照顧青年買房?

答:政府有一個很大的毛病,就是很多部會做決策的時候,不太會跨部會互相諮詢意見。

不少人都知道新青安政策就是財政部主導的政策,政策成形前有沒有照會央行、內政部?據我所知,可能是沒有照會,甚至可能判斷新青安政策不會刺激房市。財政部根本就沒想到整個銀行體系都會被影響到。應該講這個政策當初就是沒有去照會其它部會。因此缺乏跨部會通盤思考,完整配套措施。

解決銀行出現「房貸滿水位」現象,有一個辦法就是立法院修法把72-2條的30%改成35%。另一個辦法也可以成立專案,政府輔助解決銀行未來若發生呆帳的問題。簡言之,我們銀行整體規模的的擴展速度比房貸速度慢多了。

再來對照兩任總統的房市政策,前總統蔡英文時代,就是「抑制高房價」,與「興建社會住宅」與「租金補貼」。

現任總統賴清德放在「社會住宅加倍」與「補貼加倍」。但外界沒有看到明顯的打房措施,甚至市場都認為賴總統上任後,房市將走向利多,加上後來新青安政策出來後,更讓外界認為政府要做利多給房市。緊接著就看到房子越蓋越多,本來不敢推的案子,像是開了綠燈,業者、民眾瘋狂搶進。

問:這幾年帶動房市熱不退、房價居高不下的原因?

答:第一個就是因為實質負利率,大家要做財富分配的購屋需求變得很多。第二個原因就是財政因素,之前的前瞻計畫執行了四兆,請問錢丟在哪裡?事實上有多少錢都丟到土地上面去了,包括軌道工程與工業用地。土地、房子漲就是政府帶頭提升土地利用價值。第三個原因就是資本回流非常嚴重,最近這一兩年瘋狂的逃回來。