全球主要央行此前多已相繼步入降息通道,但受到今年來通膨、美國關稅措施的不確定性影響,寬鬆政策一度轉向觀望。對此,富邦投信認為,儘管通膨韌性猶存,不過在全球經濟放緩壓力下,貨幣政策仍有進一步寬鬆空間,供應全球債市成長動能。

據聯準會(Fed)最新公布的利率點陣圖,暗示年內美國可能有 2次降息空間,而歐洲央行(ECB)則已連續 8次調降基準利率,另外,英國央行(BoE)、澳洲央行(RBA)及紐西蘭央行(RBNZ)等,也均處於降息階段。

當前熱搜:劉書彬質詢包機飛日爭議 卓榮泰嗆:風波是你們造成的啊

隨著全球降息步伐有望重啟,富邦投信看好全球債券資產的配置契機,將於 8 月 4 日展開募集的富邦雙核心戰略多重資產基金,以「地緣政治驅動」策略靈活調整公債配置,達到地緣政治風險分散,並以「企業獲利驅動」掌握企業信用條件的利差收益,整體資產配置將依據 GTS 全球動盪訊號與市場情勢進行動態調整。

「企業獲利驅動」的配置組合中,具優良體質的美國投資級公司債仍是重要佈局之選。該基金擬任經理人陳臻怡表示,「美國企業債信評自 2021 年以來連續四年淨上調,顯示企業基本面穩健,有能力因應景氣循環變動。」動盪市況下,如何揀選優良體質的高品質公司債券成為勝出關鍵。

陳臻怡指出,面對美國總統川普再次上任以來,「去美元化」的討論再度升溫,各國央行也傳出在外匯儲備中減少對美元依賴。在公債配置中,除了依循各國財政、貨幣政策發展,亦將考量地緣政治風險,將英國、紐西蘭、澳洲、歐元區等非美成熟國家的當地貨幣公債納入資產池中,進行貨幣與區域的風險分散,降低去美元化浪潮下美元資產進一步貶損的風險。

現正最夯:新領袖出事? 導彈快射光? 川普稱戰爭快結束後 伊也開停火條件 只求「這個」....

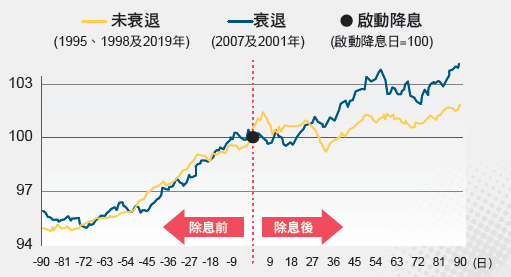

此外,據 Bloomberg 統計,聯準會首次降息後,美債將於一個月內短暫拉回,待降息趨勢確立且持續,將壓抑公債殖利率反彈。因此,在市場情緒回復平穩帶動殖利率反彈時,是債券最佳佈局時機,把握降息題材有望提升資產組合收益。

若下半年各國重新回到實質降息循環,該基金將動態調升存續期間與部位,捕捉資本利得機會,同時也會評估劇烈寬鬆的環境是否可能引發匯率的貶值,必要時亦將維持貨幣配置的多元化,以分散單一貨幣貶值風險。

陳臻怡進一步分析,富邦雙核心戰略多重資產基金採「月配息」制設計,並提供多幣別選擇,符合退休族群及保守型理財族分散風險與定期現金流需求。當前利率波動劇烈,投資人應避免集中單一資產類別,藉由多重資產配置及策略性調整,以掌握貨幣政策轉向所帶來的長期紅利。

※Newtalk提醒您:

#投資一定有風險,投資有賺有賠,投資前應檢視自身能力,申購前應詳閱公開說明書。