市場上不少投資人看好聯準會本月將會開啟降息循環,有利於美債上漲的想法,紛紛將錢押注於債券資產,尤其是美國公債ETF、甚至是槓桿型的「正二ETF」。並聲稱「根本難得送分題」。而上週四(19日),聯準會也如期宣布降息 2碼(50個百分點)。不過,美國公債、投資級公司債等標的,至今已過了三個交易日價格卻不漲反跌,使不少投資人短線上被套牢。

聯準會九月的FOMC會議宣布降息,結果不但沒有點燃預期中的美債多頭行情,反而澆熄了原本升溫的美債ETF走勢,觀察盤面上幾檔交易量較大的長天期美債ETF,接連三個交易日來皆呈現跌價,像是近一周受益人數增加 11,381人的「國泰20年美債」(00687B),自週四至今跌了2.26%;另一檔「元大美債20年」(00679B)近一周增加 4,364人,自週四至今也跌了2.16%。投資級公司債方面,「群益ESG投等債20+」,自週四至今則跌了 1.13%。

全站首選:大罷免志工的故事10》從直播間走上街頭--訪山除薇害發言人阿美

至於有兩倍槓桿效果的「元大美債20正2」(00680L),自週四至今則跌了 4.8%;另一檔「國泰20年美債正2」(00688L)自週四至今更下跌了 5.17%,兩檔的交易量鄉熱絡,但這幾天的波動也相當顯著。

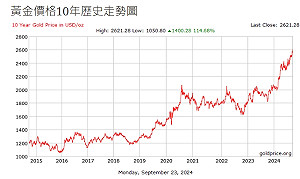

事實上,聯準會公布利率決策會議結果後,美國公債殖利率並未如市場預期的走降,而美國十年期公債殖利率早在聯準會降息前即開始反彈,至今日已連反彈 4個交易日,從 3.65%上升 9個基點至 3.74%,兩年期公債則持平於 3.60%。換句話說,降息是市場的預期,而債券價格早已提前反應利多。

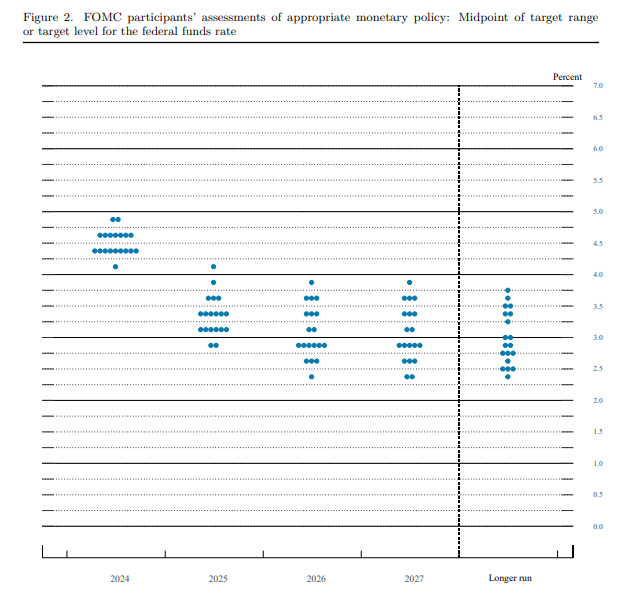

雖然聯準會調降兩碼幅度較大,但無論會後聲明、或主席鮑爾的談話,都透露對於美國經濟穩健的信心,本次降息兩碼更像是「防患未然」的降息、希望以政策先發制人,維持美國勞動市場力度;此外,從聯準會官員的利率點陣圖來看,就發現多數聯準會官員認為「今年只會降息 3~4碼」。

當前熱搜:中突然贊成朝鮮世襲繼承 美前情治首長:北京希望指導金正恩女兒

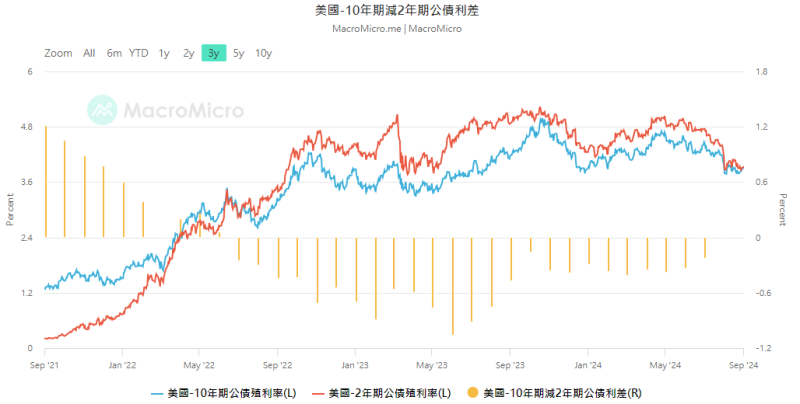

凱基美國非投等債(00945B)基金經理人鄭翰紘表示,由於市場先前普遍已調高對聯準會未來一年降息幅度的預期達到接近 10碼水準,長天期公債殖利率也提前反應市場預期而走低,因此,在降息實際啟動後,反而出現長期殖利率走高、短期殖利率持平的現象。這樣的發展,為利率環境漸趨正常化的結果,未來預期短期利率仍會隨聯準會的降息動作走低,但長期利率將呈區間震檔且下降幅度較小,帶動「十年期減二年期公債殖利率利差」曲線的斜率轉正。

有鑑於此,鄭翰紘示警,現階段過度重押長天期公債,並期望得到降息帶來的資本利得,反倒短期內可能會承受利率波動風險。建議應以避險或分散投資組合考量配置中、短天期的公司債;「挑選債券ETF仍應回歸債券的本質,也就是把債券當債券買,專注票息收益。」因此,更偏好投資等級債中較低評級(A-BBB級),及非投資等級債中的較高評級者(BB-B級),透過其利差仍高於公債的優勢,強化領配息的效果。

目前,市面上除了各家琳瑯滿目的投資級公司債ETF,還有 5檔非投資級公司債ETF。分別為「復華彭博非投等債」(00710B)、「國泰1-5Y非投等債」(00727B)、「富邦全球非投等債」(00741B)、「凱基美國非投等債」(00945B)、及「群益優選非投等債」(00953B)。其中,後兩檔為今年新發行的新興ETF。挑選上除了價格、績效外,可以ETF的成交量納入考量,取成交量較大者優先考慮。