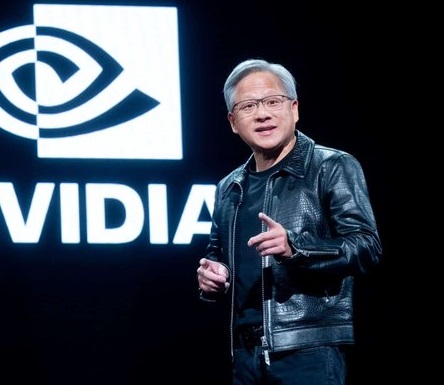

「對它的需求是如此之大,每個人都想成為第一,每個人都想成為最多......」輝達(NVIDIA)執行長黃仁勳週三(11日)在舊金山舉行的高盛集團技術會議上告訴觀眾。 「今天我們可能有更多『情緒化的顧客』,理應如此。這令人緊張、我們正在盡力做到最好。」

黃仁勳告訴觀眾,最新一代晶片「Blackwell」需求強勁,公司也將晶片生產外包給台積電(TSMC),供應商正在盡最大努力迎頭趕上產量。資料中心廠商使用輝達的晶片來開發和運作AI模型,對此類服務的狂熱需求,致其銷售和股價飆升。繼去年飆漲 239% 後,輝達股價今年來又大漲了一倍多。週三輝達上漲 8.1%,來到 116.91美元,創下近六週以來的最大單日漲幅。

當前熱搜:卓榮泰私人包機可用松指部? 顧立雄:可以、那是軍民合用

今年來輝達股價狂飆,國內許多高含「輝」量的ETF,股價也跟著受益。盤點 16檔高度含「輝達」持股之ETF,皆有一度程度的規模。雖然近一個月受到市場上種種雜音干擾,股價皆有一定程度地下挫,但今年來多數漲幅皆達雙位數,波動變化相當顯著。

不過,從這些ETF的主題與輝達佔比來看,可以發現三件事,首先,並非輝達持股含量越高的ETF,報酬率就一定越強,反而也可能承受不同程度的跌幅。除非是對輝達情有獨鍾的股民,否則不建議單純以高度輝達比重來挑選「最強ETF」,或許需要以產業主題、標的性質、波動度通盤考量。

其次,若是從ETF主題類型與績效差異來看,即便是相同主題,今年來績效也可能出現落差。以電動車類股票為例,「富邦未來車」(00895)與「國泰智能電動車」(00893),兩者分別持有 23.14%與 18.61%的輝達,但截至週三(11日),兩者今年來績效卻相差 16.92%。

全站首選:新領袖出事? 導彈快射光? 川普稱戰爭快結束後 伊也開停火條件 只求「這個」....

再者,即便有些ETF的輝達持股佔比偏低,不過因持股數偏多,降低單一持股的風險的效果較為顯著,故短期受到近期半導體、科技股大幅回檔的衝擊較小,也為ETF今年來的報酬率,維持穩定的數字。例如,以分散美國各龍頭產業的「復華S&P500成長」(00926)、「元大S&P500」(00646)、及「永豐美國500大」(00858)。順帶一提,S&P500指數也是受到「股神」巴菲特青睞、甚至願意將大多數遺產投入的指數標的,其不僅波動度低於全持有科技股的ETF,長期(近三年)績效也不斐。

此外,像是全球型的「凱基全球菁英55」(00926),其資產配置設計以美國為主要重點配置,搭配其他國家市場,並分散於11大產業,降低單一產業、或高度持有輝達的風險。今年來繳出 31.5%報酬率。

若是想投資海外ETF,卻不曉得如何配置的「小白」投資人,建議可從主題類型切入,分為想以科技股為配置主力(例如電動車、AI等);以及想分散佈局海外股票(全球/美股),但無論何種股票ETF,短線上還是有一定程度波動,切記做好資金控管。