半導體市況轉弱,南韓三星卻逆勢大擴產。中國半導體媒體《半導體行業觀察》分析稱,將三星稱為「賭徒」一點不為過,尤其是在記憶體領域。2000 年代三星通過一次又一次賭徒式的逆週期投資,在 DRAM 市場的衰退中,先後擊敗德國 DRAM 大廠奇夢達(Qimonda)和日本「國家隊」爾必達(Elpida Memory),登上了記憶體龍頭地位。如今,半導體行業下行週期來臨,這場戲似乎又在上演。

文章指出,三星的半導體業務可以追溯到 1974 年,當時三星的會長李秉喆和李健熙自掏腰包出資入股 Hankook 半導體。到 1977 年底,該業務完全合併,成為三星半導體。

當前熱搜:捐500萬遭蔡明興罵 范有偉:柯文哲救過我媽媽、多活2個月

當涉及到芯片,Fab 資本支出是第一位的,如果時機正確,利潤隨之而來。如果在需求出現時沒有足夠的晶圓廠產能,即使是最好的芯片設計也無法成功。1979 年,三星建立了一個具有 16K DRAM 能力的 VLSI 晶圓廠。隨後三星想進行競爭性的研究,於是四處尋求 DRAM 技術的許可方,但當時涉足存儲芯片的廠商日立、摩托羅拉、NEC、德州儀器和東芝都拒絕了三星的許可請求。

直到 1983 年 6 月,三星最終拿到了美光 64K DRAM 的設計授權。自此,三星開啓了一路逆襲。三星在六個月內便從零發展到 64Kb DRAM,並於 1983 年 11 月對製造部件進行了抽樣。趁熱打鐵,到 1984 年 10 月,他們製作了一個微米 256Kb 的 DRAM 設計,此時三星與日本相差差不多 2 年,這也是三星在 1993 年成為世界上最大的記憶體芯片生產商的第一代突破之路的第一步。

1985 年,美國向日本半導體企業發起反傾銷訴訟,後來雙方達成出口限制協議。三星乘勢而起,對 DRAM 發起大舉投資,此後幾年每年投入 5 億美元,還有更多的巨額的晶圓廠投資。

當前熱搜:新壽T17、T18突襲動土 李四川:不願意解約就讓市府與輝達啟動備案

終於在 1992 年,三星率先推出全球第一個 64Mb DRAM。1993 年,三星超越東芝成為全球 DRAM 市場份額的領導者。而隨後三星率先發佈的 256Mb DRAM,則徹底讓三星在技術上領先於日本記憶體巨頭。

在 DRAM 領域,三星用十年成功實現逆襲,同樣的故事也出現在閃存領域。

1987 年,日本的東芝存儲發明 NAND 閃存,但英特爾很快通過 NOR 閃存超越了東芝,為了縮小容量的差距,東芝於 1992 年 12 月將 NAND 閃存設計授權給三星,此後,三星一路過五關斬六將,先後發佈了 16Mb、28Mb、1Gb NAND 閃存,直到 2002 年,三星成為了全世界首個量產 1Gb NAND 閃存的公司,到 2002 年底 NAND flash 以 54% 的全球市場份額領先。從獲得授權到登頂第一的領導地位,也差不多是十年的時間。

三星的崛起還帶動了南韓的內存產業集群,最開始的現代現在的SK海力士也在存儲佔據一席。眼看南韓存儲企業興起,此時已經不僅是企業之間的爭鬥,而是上升到國與國之間的較量,於是日本政府整合了日立、NEC、三菱的 DRAM 業務,建立了「國家隊」爾必達。

如果說在 DRAM 崛起之前的三星,即使虧損也進行連年大幅投資是為了獲得入場券,那麼此後與德國奇夢達、日本爾必達在 DRAM 領域的爭奪戰,則更能顯現三星的「賭徒」屬性。

2006 年 Windows Vista 正式上市,DRAM 存儲廠商本來對 DRAM 的增長一片看好,原因之一是 Vista 非常消耗內存,但是由於 Vista 操作系統的漏洞問題,導致銷量不及預期,一時間 DRAM 內存市場供過於求,DRAM價格開始下跌。就在這時,三星反其道而行,將三星電子上一年的利潤全部用於擴大產能,通過增大產能來發動價格戰,進一步擴大了行業的虧損。

到 2008 年金融危機的爆發,DRAM 價格跌破成本價,DRAM 顆粒價格從 2.25 美元暴跌至 0.31 美元,同一時期 DRAM 廠商的材料成本 0.6-0.7 美元,現金成本是 1.4 美元左右。這意味著每生產 1 顆 DRAM 芯片,就要虧損 1 美元。

而德國的奇夢達由於本身成本就偏高,售價也偏高,所以奇夢達率先受到價格暴跌影響。終於在 2009 年,奇夢達由於資金鍊斷裂宣佈破產。日本的爾必達雖苦苦支撐數年,但最終也難逃潰敗,最終於 2012 年被美光收購;日本另一巨頭東芝的閃存業務,也在 2017 年被美國貝恩資本收購。日本記憶體產業成為「昨日之星」。

可以說三星這次的逆勢擴產讓其飽嘗了勝利果實的甜頭,自 1993 年以來三星一直保持其在記憶體芯片市場的領先地位。根據市場追蹤機構 Omdia 的數據,截至 2021 年,三星在 DRAM 的市場份額為 42.7%,其次是 SK 海力士的 28.6% 和美光的 22.8%。在 NAND 閃存方面,三星擁有 33.9% 的市場份額,而日本的鎧俠和美國的西部數據分別佔據 18.9% 和 13.9% 的市場份額。

2022 年,半導體行業來到下行週期,存儲市場佔據半導體 1/3 市場,受波及更大。包括三星、美光和 SK 海力士在內的多家記憶體廠商無一不出現虧損。因此,廠商們都開始變得保守起來。美光計劃將把 2023 財年的投資從 2022 財年的 120 億美元下調至 70 億至 75 億美元,並且還將大幅減少 2024 財年的資本支出;SK 海力士也在 10 月份宣佈,明年的設備投資預算將比 2022 年減少 50% 以上。但是三星不僅不計劃大減產,還在擴產。

《半導體行業觀察》分析,半導體商業是一件棘手的業務,如果在需求出現時沒有足夠的產能,即使是最好的芯片設計也無法成功,如果產能不足,競爭對手則會以更優惠的價格和更短的交貨時間乘勢而上;而如果產能過剩,由於昂貴的半導體設備的閒置,則會拖累成本,不可避免的面臨裁員或者關掉產線。

但三星電子的激進投資與其競爭對手因全球消費萎縮而退縮形成鮮明對比。三星電子已決定在 2023 年將其存儲器和系統半導體的晶圓產能提高約 10%。可以看出,三星不僅想在記憶體領域實現壓制,還想在晶圓代工領域實現反超,晶圓代工廠商台積電和英特爾目前均已表露要減產的計劃。隨著晶圓廠成本攀升,與台積電和其他晶圓廠的競爭將加劇。

五年前,三星的 DRAM 在密度、性能、成本結構上要優於美光和 SK 海力士。據行業媒體 Semianalysis 報導,在 1α 代,三星雖然已經量產了一段時間,但產能還未提上來,而美光在 2022 年 11 月已經發佈了 1β(1-beta)DRAM 技術的驗證樣品,而且量產全面就緒,1β 是全球最先進的 DRAM 制程節點。

SK Hynix 在 2021 年 10 月發佈速度較原先產品增至 2 倍以上的 DDR5 DRAM、搶先三星一步拿到全球首款的頭銜。MoneyDJ 新聞報道中指出,據半導體業界關係人士指出,過去三星與對手之間還有1年左右的技術差距,不過據分析、目前該差距已縮小至 0.5 年以內 ( 6 個月以內)。

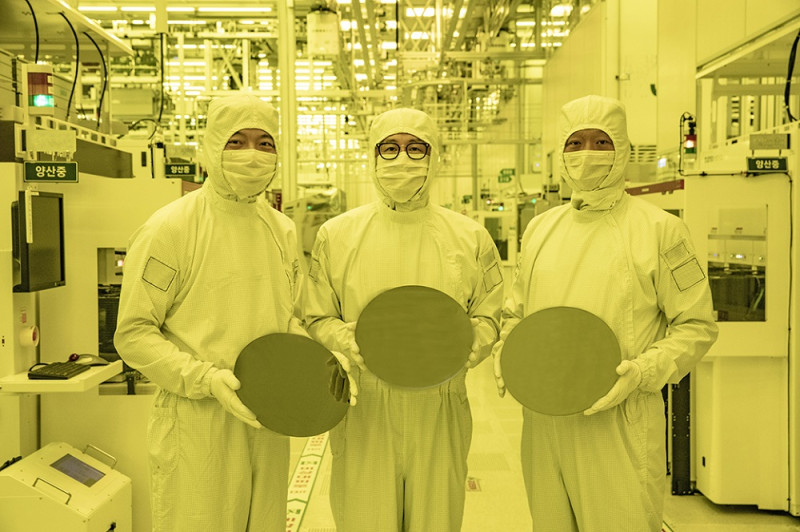

三星的具體擴產規劃表現為,將於 2023 年下半年在其位於京畿道平澤市的第三工廠 (P3) 建立新的 DRAM 和半導體代工線,每月可生產 100,000 片 12 英吋晶圓。三星電子計劃將 P3 廠的每月晶圓產量提高 3 萬片,並將運行一條新的 4 納米線。考慮到三星電子除平澤外,還在器興和華城設有生產廠,其實際晶圓產能擴張可能超過 30,000 片。

在 DRAM 方面,三星電子將在目前每月可生產約 2 萬片 12 英吋晶圓的生產線上,增加一個可生產 7 萬片晶圓的新設備。三星電子在 2022 年第三季度 ( 7 ~ 9 月) 的 DRAM 晶圓生產量為每月 66.5 萬片。預計該工廠將批量生產三星電子最近發表的先進的 12 奈米 DRAM。除此之外,三星電子還決定安裝 10 多台極紫外 (EUV) 光刻設備,用於高科技DRAM 和代工生產。目前三星擁有約 40 台 EUV 設備。

除了 DRAM 領域之外,三星電子的 P1 廠的 NAND 閃存設備也將升級。P1 的 NAND 線預計將改造為 V8(238層)NAND 量產線,可加工約 3 萬片晶圓。此外,在明年下半年完成外裝工程的平澤 4 號廠房(P4)一期工程中,新 NAND 生產線有可能成為投資對象。

根據台灣市場研究公司 TrendForce 的數據,三星電子的 NAND 晶圓月產量目前約為 645,000 張。就半導體投資而言,三星電子決定在所有領域都保持去年的水平。

根據市場研究公司 Omdia 的數據,NAND 的市場價值約為 665 億美元。鑒於其增長潛力,一些分析師預計,三星將通過增加 NAND 的供應,來擠壓規模較小的行業企業,在 NAND 領域仍有 6~7 家企業正在爭奪市場份額。

三星逆週期投資,可能有幾方面的原因:一方面,現在半導體已經成為全球實力競爭的一個新的重心,三星不會因為市場因素而決定是否削減存儲芯片產量;另一方面,考慮到半導體行業的週期性,即使是衰退也不是災難性的,週期總會過去,而在行業復蘇時完全有可能會實現市場份額的增加。

此外還有一個很重要的原因,長久以來,三星一直是蘋果 DRAM 芯片的主要供應商,但是接下來,三星將吃下蘋果 NAND 芯片的供應,打進蘋果供應鏈。繼美國對中國供應商實施貿易禁令後,據一供應鏈消息來源稱,由於這些限制,蘋果將從 2023 年開始使用三星電子作為中國 NAND 存儲芯片的替代供應商。三星位於西安的 NAND 閃存工廠將為蘋果供應 NAND 閃存,西安工廠目前佔據三星 3D NAND 閃存總產能的 40%。而其他 PC 原始設備製造商也面臨著 3D NAND 的需求。

Digitimes 報導,據 IC 分銷商和測試設備供應商的消息人士透露,雖然需求方面的不確定性依然存在,但三星電子有望在明年開始大幅降價,以進一步提高其在全球存儲芯片市場的份額。

擴產、降價,一切看起來是那麼的熟悉。歷史經驗表明,三星在低迷週期投資半導體晶圓廠技術和產能,為下一次好轉做準備。

三星在其最近的內存技術日會議上,介紹了其 DRAM 和 NAND 業務的先進發展。

根據三星到 2030 年的 DRAM 路線圖。為了推進 10 奈米範圍以外的微縮,三星正在開發圖案、材料和架構方面不斷進行突破。即將推出的 DRAM 解決方案包括 32Gb DDR5 DRAM、8.5Gbps LPDDR5X DRAM 和 36Gbps GDDR7 DRAM。三星還談到了 HBM-PIM、AXDIMM和CXL 等定制 DRAM 解決方案。三星計劃到 2030 年實現亞奈米 DRAM。

在 NAND 領域,NAND 製造商一直在增加垂直層數方面進行激烈競爭。SK 海力士和美光都推出了 200 多層 NAND 技術,不過三星的看法是「重要的不是層數,而是生產力,並且專注於提供具有價格競爭力的更好解決方案。」

三星已經生產到了第八代 V-NAND 產品,層數大約是 230 層。三星表示,其第 9 代 V-NAND 正在研發中,預計 2024 年量產。到 2030 年,三星相信他們將在其 V-NAND 產品中創建超過 1,000 層。下圖為三星 V-NAND 產品進展情況。

在三星晶圓論壇上,三星很自豪的表示,他們是第一家採用 SF3E GAA 工藝開始量產 3nm 產品的半導體製造商。三星還稱這些晶體管為 MBCFET(MBC 代表多橋通道)。下圖顯示了未來五年三星代工工藝路線圖。5nm 和 4nm 的 FinFET 工藝還在持續發展(綠色部分);GAA 節點從現在的 3nm SF3E 開始,到 2025 年達到 2nm,2027 年達到 1.4nm。可以看出,三星在先進制程上的發展很激進,超越台積電,是三星長久以來的目標。

要實現摩爾定律的繼續演進,還需要先進封裝技術的支持,三星在 2020 年 8 月公佈了名為「X-Cube」的 3D 封裝技術,並表示該技術已成功試產,可用於製造 7nm 和 5nm 芯片。三星的封裝技術涵蓋基於中介層的解決方案 (I-Cube)、混合解決方案 (H-Cube) 以及帶或不帶凸塊的垂直芯片集成 (X-Cube)。

高通28日宣布擴展與三星的策略合作,同意將專利授權延長至2030年。 圖:(上)高通提供/(下)翻攝自三星/新頭殼合成

三星新品發布會於昨(10)晚在紐約和倫敦登場。 圖:翻攝自三星官網