回顧2024年,在歷經高利率的考驗後,美國景氣展現十足韌性,通膨降溫,且失業率維持低檔,在消費穩健下吸納各國出口,支撐全球景氣成長3.2%,僅略低於2023年的3.3%。美國2024成長2.8%的亮麗成績遠高於IMF原本預估的1.5%,與2023的2.9%幾近持平,出色的經濟表現引領全球景氣持續復甦。歐元區由2023的0.5%提升至0.8%,德國擺脫衰退,英國由0.1%提升至1.1%。

永豐金控今天(4日)表示,台灣受益於AI浪潮,出口、投資熱絡,景氣對策燈號綠燈標配,並在6月開始亮出紅燈,資通訊產品推動下,每月出口超過400億美元,1Q~4Q成長分別為6.63%、5.06%、3.97%、1.35%,全年可望達4.16%,遠優於2023年的1.28%。中國則受到房地產低迷的拖累,有效需求不足,官方雖卯足全力穩經濟,但仍難逃景氣下滑的命運,今年成長率預估由去年的5.2%降至4.8%,無法達成官方目標的5%。

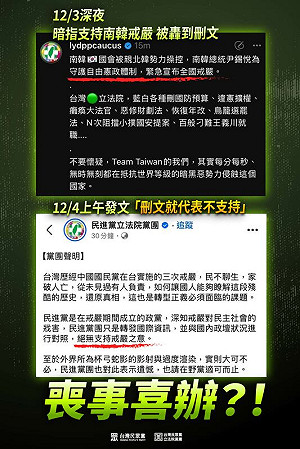

現正最夯:政治獻金:「顏文群」共捐3筆20萬元給新系劉世芳等人

以下是永豐金控發布2024各方面的成果:

貨幣政策方面,先進國家通膨持續降溫,主因就業市場供需轉趨平衡、勞動生產效率提高以及中國輸出通縮,順利讓美國CPI由3.5%降至2.4%、歐元區由2.9%下降至2.3%,皆朝2%邁進。台灣和日本的CPI也分別走低在1.69%與2.30%。中國CPI目前0.3%,2024年深陷通縮泥淖,都在0%附近徘徊。

通膨決定央行決策方向,3月瑞士央行鳴槍起跑,降息1碼,緊接著BOC、ECB在6月降息,Fed在9月以2碼啟動降息、11月降息1碼,全年己降3碼。中國降息30bps。台灣CBC為了防止電價調漲而產生通膨預期,在1Q意外升息半碼,並在暫停升息的3Q祭出第七波信貸管制。BOJ解除負利率,將O/N call rate由-0.1%上調至0.25%,進入貨幣政策正常化階段。

當前熱搜:國民黨反綠反成反美反日「難重返執政」黃暐瀚:尾巴搖狗騎虎難下

市場表現方面,2024年受惠於AI、降息與總統大選行情加持,Mag 7帶動美股道瓊來到史高45071點,Nasdaq 19436點,S&P突破6000點,年至今漲幅26%,Nvidia市值突破3兆美元。德國DAX 19933、法國CAC 8259、英國FTSE 8474、日經42426亦刷新史高。台股受惠於最強的半導體供應鏈,台積電一個人的武林,6月Computex再現「黃仁勳時刻」,股價破千,讓台股改寫歷史新猷24416。雖有0805股災台股創史上最大跌點1807點,所幸護國群山雨露均霑,今年以來漲幅28%。

債市方面,Fed啟動降息循環為債市利多,帶動殖利率下滑,美債10年券殖利率走跌至3.59%。然因川普交易、就業優於預期,加上投資人對美國債務、財政赤字的擔憂,三大因素促使市場大幅收斂對Fed降息預期,導致美債10年券殖利率再回揚至4.50%,目前在4.20%。匯市方面,Fed降息預期收斂與川普交易推波助瀾,DXY於降息後不貶反升,一度站上108,目前106。BOJ升息箭在弦上,日圓於7月貶至161後於8月急升至141,目前150。台灣出口、股市表現亮麗,然川普交易盛行,台幣跟隨非美貨幣走貶,目前32.60。

商品方面,黃金坐擁儲備貨幣題材,央行帶領金價創史高$2801,川普力挺加密貨幣,Bitcon在選後飆漲47%,寫下新高$99728。油價、銅價、鎳價則在中國需求不振下表現欠佳,銅價年至今漲幅只有4%,油價(目前報$65.8)、鎳價則都是負報酬。