美國總統當選人川普(Donald Trump)明年1月20日就任後,將積極領導府會推動各項政見,未來美國政治及經濟的轉變及相關衍生效應,將增添全球總體經濟及金融環境的不確定性。對此,富邦金控首席經濟學家羅瑋博士於今(26)日「2025富邦財經趨勢論壇」歸納明年全球經濟三大趨勢,包含「2025年美國經濟表現連動全球經濟,可望維持緩慢成長;美國政經政策牽動俄烏戰爭、中東局勢及國際貿易競合;聯準會(Fed)降息節奏則將主導市場資金動向。

全球經貿碎片化 匯率順差國承壓 全球供應鏈加速重組

全站首選:川普宣稱「戰爭快打完了」美股全面止跌回升、台積電ADR漲近3%

羅瑋指出,川普上任後,為達成「讓美國再次偉大」(MAGA)目標,在共和黨於總統、國會參眾兩院「完全執政」的情勢下,預期將加速推動各項政經改革,創造專屬於自身歷史定位,除了改革聯邦體制、加強移民管制、永久化稅改等政策,對外也包含退出巴黎協議、提高貿易關稅,及各項外交策略調整,將讓區域政治及國際貿易關係產生不同程度的變化,對美國及全球政經環境造成影響。

在此影響下,全球化將正式壽終正寢,全球經貿合作將徹底碎片化;另外,對美國享有鉅額貿易順差,並被列入匯率操縱觀察名單的國家,如中國、日本、韓國、台灣、新加坡、越南和德國,將承受沈重壓力,美國將以「各個擊破的方式」來對各國施壓,除了增加購買美國商品,縮減對美貿易順差外,企業要在美國增加投資設廠,而央行外匯政策也必須更加透明,這些國家的貨幣也將面臨較大的政治面升值壓力。

其次,川普將努力重振美國製造業,藉由加徵進口關稅的手段逼迫各國企業增加在美國投資設廠在地製造,將加速全球供應鏈重組。

全站首選:經典賽韓國7:2擊敗澳洲晉級爆控分爭議 網友不解:就為噁心台灣?

由於川普計畫把「2017年減稅法案永久化」,並將企業稅調降至 15%,市場擔憂美國政府財政赤字恐將進一步擴大,進而使美債殖利率上揚。為避免美債殖利率過高,影響美國市場利率,讓美國政府、企業和一般民眾承受過高的利息支出負擔,預期川普會透過各種方式希望聯準會加速降息。

2025年市場主要基調:全球經濟緩慢成長、地緣及國際貿易變化、各國央行政策動向有所落差

羅瑋表示,美國經濟表現將連動 2025 年全球經濟成長,美國若未過度激進調整政經政策,隨主要央行陸續調降利率環境限制性程度,各國服務業活動持續擴張,終端需求回溫讓製造業開始回補庫存,將帶動生產重新成長。在此之下,全球經濟將呈溫和成長。

其中,美國經濟可望保持韌性實現「軟著陸」;而美國的對外政策亦將牽動俄烏戰爭、中東局勢等區域地緣政治及貿易關係變化,川普可能施壓俄烏及中東談判,若俄烏戰爭停火並進入協商談判,有助提振歐洲景氣復甦及風險偏好;同時,隨美國陸續與部分國家達成經貿共識,產業庫存回補將有助提振亞洲出口國家貿易活動;中國景氣下行風險則可望受惠政府各項措施支撐而獲得控制;台灣因基期偏高,明年經濟成長將較今年減慢。

此外,2022年以來主要央行強調決策將仰賴數據決定(data dependent),相關經濟數據大多屬於落後指標,讓政策調整存在過慢風險;各國經濟情勢不同也導致央行間行動出現差異,各主要央行將進行貨幣政策正常化,逐步調整利率往中性水準靠攏。

Fed降息支撐美股表現 資產配置「股優於債」

展望 2025 年,羅瑋認為,仍需注意三大潛在風險,包括美國政治及景氣的不確定性、主要央行調降政策過於緩慢與彼此間的差異,以及資金將隨風險情緒變化快速轉移,加大金融市場震盪。

隨著聯準會啓動降息,若美國經濟維持溫和成長,評價及獲利成長預期將支撐美股表現;經濟改善預期和央行寬鬆政策有助提振歐股、日股信心;新興市場表現,則取決美國政經政策變化及市場投資氛圍。整體而言,明年資產配置仍是「股優於債」。

羅瑋指出,債券市場方面,聯準會政策有助短端美債殖利率下降,惟市場風險溢酬及對財政赤字擔憂,將對長端殖利率造成不利影響;外匯市場仍由美國經貿政策及聯準會政策調整節奏主導市場資金動向,日本央行的貨幣政策動向及國際金融市場波動,可能導致日圓套利交易回流;若全球景氣同步復甦,資金將流向較高報酬的非美貨幣。

此外,地緣政治問題則影響原物料價格波動,隨市場對國際地緣政治與美國經貿政策疑慮升高,貴金屬具有進一步上揚空間。

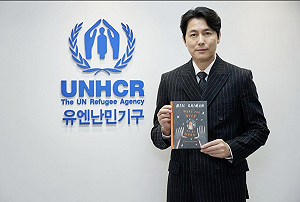

富邦金控首席經濟學家羅瑋。 圖:富邦金控/提供