由「股神」巴菲特(Warren Buffett)掌門的波克夏(Berkshire Hathaway),自第二季大砍了手上近一半的蘋果持股後,拋售動作似乎未止。截至第三季,波克夏又減持約 25%蘋果股份。

且自五月以來,股神也沒有對該這家iPhone 製造商表達過看法。

今年狂賣,蘋果還是波克夏最大持股

隨著蘋果 iPhone、 Macbook 等產品不斷推陳出新、加上市場「AI」投資熱的延續,蘋果股票不斷受到市場追捧、公司股價也持續攀升。近五年來,即便受到新冠疫情、聯準會激烈升息衝擊,蘋果股價仍有 248.5%漲幅,而重押蘋果的波克夏,也在近幾年獲得大豐收。

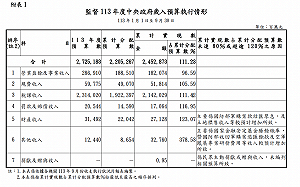

據波克夏第二季 13F文件顯示,該公司還持有 4億股蘋果,約占其投資組合的 31%,市值約 842.48億美元。但在上周六(2日)波克夏發布季報,顯示至九月底,還有市值約 699億美元的蘋果。也就是說,在第三季期間,波克夏又賣了約 25%的蘋果股票。

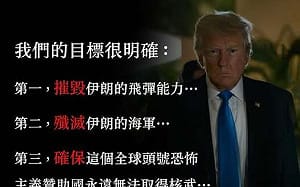

全站首選:NBC:川普私下透露有意在伊朗境內部署美軍地面部隊

若換成以去年年底數字來算,波克夏含持有約 1,743億美元的蘋果持股,今年前三季來算,以大減了近六成。也就是說,今年以來,光是一檔蘋果,就讓波克夏賺進 1,044億美元。

波克夏本季淨賣出持股 346億美元,自年初以來,淨賣出金額達 1,274億美元。與去年的 242億美元相比,處置速度要快得多。

然而,即便已進一步減持,至九月底,蘋果仍是波克夏最大持有股票。巴菲特也依舊看好這家 iPhone 製造商。今年五月,他在波克夏年度股東大會上說,蘋果是一家比美國運通(American Express)和可口可樂(Coca-Cola)更好的公司。這兩檔也是波克夏重倉的股票。並暗示,出售蘋果部分持股的考量,可能是稅務因素。

蘋果未來挑戰重重,華爾街怎麼看?

即便股神持續重押,但蘋果也將面臨一系列挑戰,包含其指標性產品 iPhone 缺乏有意義的成長。上週,蘋果發布財測告知,預計12月的耶誕檔期銷售額將實現中低個位數成長,低於預期;加上中國市場的銷量不振,並受到當地品牌的激烈競爭。

此外,歐洲、美國的監管機構正在加強對反壟斷與競爭問題審查。

在人工智慧方面,蘋果也明顯落後微軟、谷歌等競爭對手。雖然上週,蘋果旗下 iPhone、iPad 和 Mac 電腦推出了人工智慧(AI)升級,但告訴客戶最期待的功能,要到12月後才會推出。

自2000年來一直持有波克夏股票的 Semper Augustus Investments Group 總裁兼投資長 Chris Bloomstran 表示,他預期波克夏第三季會持續減碼蘋果,並稱蘋果公司的業務將不如過去那樣維持高速成長,其估值有點過高。FactSet 數據顯示,按上周的 222.91元來算,蘋果公司基於未來12個月預期收益的本益比(PE)約 30倍,高於近10年平均的 20倍水平。

「或許巴菲特認為,按蘋果公司目前股價,其經濟效益已不值得這麼高的重押。」Bloomstran 表示。

「我認為,巴菲特從沒真正對科技感到非常滿意」,恒達理財分析師沙納漢(Jim Shanahan)指出,自股神好友、也是長期商業夥伴的蒙格(Charlie Munger)在2023年去世後,肯定會開始拋售持股,「蒙格可能是比巴菲特更喜歡蘋果公司的人。」

公司財報顯示,截至九月底,波克夏持有的現金及現金等價物的規模,增至創紀錄的 3,252億美元。不過,這也表明,他似乎還看不到估值誘人的優質投資標的。FactSet 也顯示,波克夏第三季度並沒有回購任何股票,這是自2018年以來的首度。