雲端軟體服務公司Snowflake以每股120美元發行價於紐約證交所掛牌,成功募得逾30億美元。首日漲幅高達111%,不僅成為美國軟體產業史上最大規模首次公開募股案(IPO),更讓公司估值一舉飆破700億美元。

美國利率降至低點,同時聯準會又對市場挹注大量資金,使得股市投資人積極尋求新的投資標的。Snowflake日前以每股120美元的發行價賣出2,800萬股股票,成功募得33.6億美元,創下今年以來最大規模IPO,當時公司估值來到330億美元。上市首日以發行價兩倍的的245美元開盤,最終收盤來到253.93美元,飆漲近111%,成為史上漲幅最大的軟體公司IPO。

當前熱搜:美伊停火條款曝光?伊媒曝8小時內將有好消息 川普:停火時機由我決定

Snowflake在上週提案發行價為75到85美元之間,之後又調高至100到110美元的範圍,但是最終120美元的發行價仍高於這些數字。在首日大漲111%後,目前公司的估值已經超過700億美元,與2月份的124億美元相比為5倍之多。

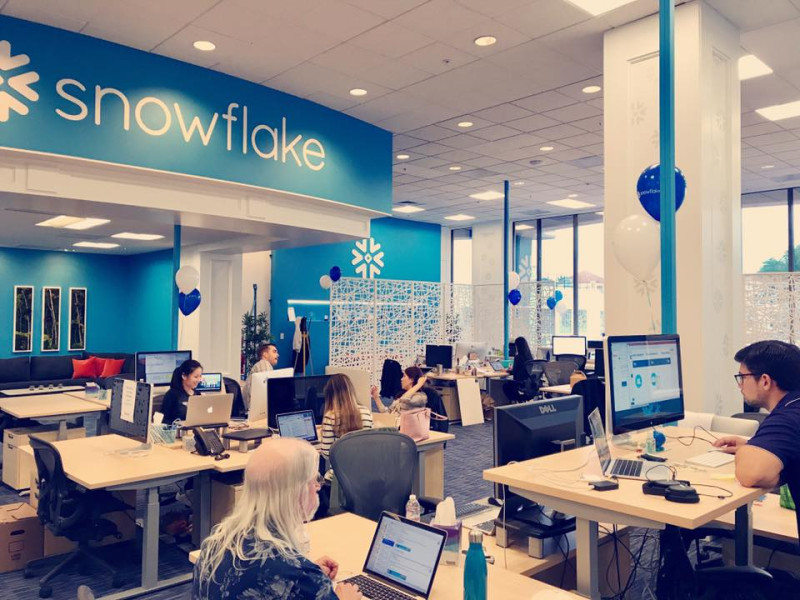

Snowflake為一家管理雲端數據的公司,成立於2012年。在公開募股之前,Snowflake就已經吸引了股神巴菲特的注意,旗下的波克夏公司同意收購2.5億股,而另一家客戶管理軟體公司Salesforce也同意投資2.5億美元。