自「股神」巴菲特(Warren Buffett)看好日本股市的投資價值、並持有五大商社股票起,日股憑藉其結構性改革利多、與評價低廉優勢,吸引了資金大舉湧入,推升日股指數於今年創下新高。統計近五年來,日經指數漲幅為 68.19%、東證指數也漲了 6成。

展望明年,日系外資野村資產管理認為,經濟基本面持續好轉、與日股結構性改革提升了股東權益,為支持日股續揚的兩大動能,加上日本新的「NISA」(少額投資非課税)制度能帶動一般日本民眾增加投資,將成為繼外資後另一股推升日股的動力。

現正最夯:伊朗遭空襲畫面震撼 楊植斗怒轟苗博雅:戰時還談正常上課?

企業加薪帶動消費 預期日本通膨復燃更明確

首先是總體經濟的角度,野村資產管理常務董事總經理暨投資長村尾祐一(Yuichi Murao)認為,不僅民間這兩年實質薪資的成長帶動消費,使日本的名目GDP已升至其長期趨勢線之上、實質 GDP 亦保持於疫情前水平,「相較於他國,日本經濟現今處在復甦的初階段」;物價方面,對於長期陷入「通縮」的日本而言,不僅「企業服務價格指數」(Service Producer Price Index)自 2020 年以來明顯上漲,據野村資產管理調查顯示,近一個財年,日本民眾對於通膨及收入預期,均由衰退或持平轉為上揚,表示通膨復燃的環境更加明確。

2024年,日本勞工於「春鬥」(薪資談判)大獲全勝,其效應已反映於秋季的薪資成長上,薪資增幅也將牽動家庭支出與個人消費成長;此外,在需求增加下,無論是製造業或服務業,勞動力供給情況均相當吃緊,日銀短觀調查顯示,企業擔憂對於維持勞動力投入來支撐營運,已成推升薪資上漲的主因。代表未來日本勞工薪資應有持續上漲潛力,而廠商也會透過增加資本支出、或將薪資等成本轉嫁在商品上,進一步推升物價。

全站首選:會晤習近平前先打伊朗 澳專家:川普暗藏精明的地緣政治戰略

截至今年六月,日本企業的資本支出佔 GDP 比重超越 17%,相當接近歷史新高。由於物聯網、生成式 AI 應用的大幅擴展,推動半導體產業持續成長,加上 AI 的服務需要整合各類型新科技,許多日本企業(矽晶圓、半導體設備、化工廠)成為支援半導體業的供應商,在 AI 成長趨勢中,日本企業亦有舉足輕重的地位。

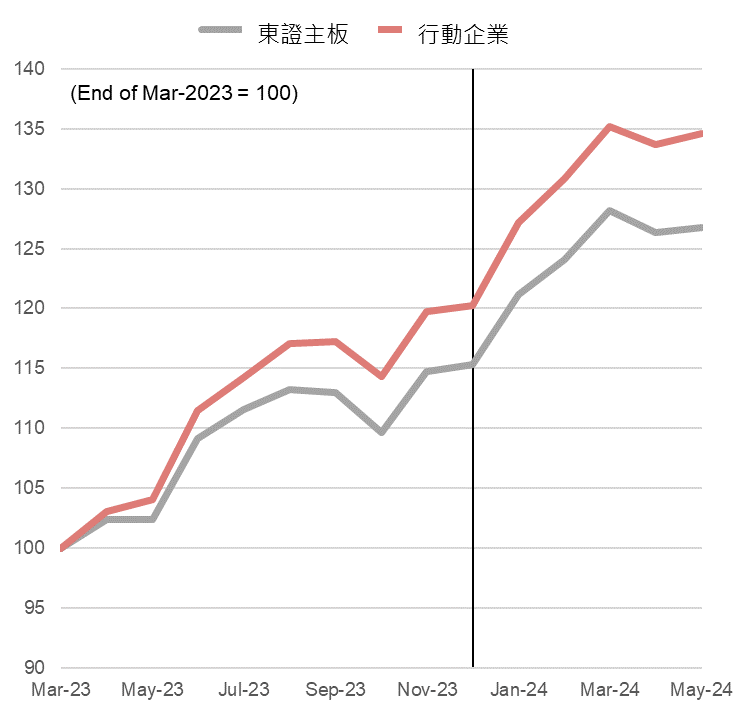

東證推動日企改革 金融、工業股價格有表現

除了基本面轉強的利多外,村尾祐一指出,由東京證交所推動的「公司治理改革」,也是日股步入「長多」的重要因素,希望藉由多項改革政策來推動企業重視資本、股價管理,與提升股東回報;如今,已見到明顯成效,據東京證交所統計,在已採取行動的企業中,佔比較高的產業主要來自金融、工業類股,較少的是消費必需及通訊。這些響應東證所的企業,股價也有突出表現。

自東京證交所推行公司治理與盡職治理守則等措施後,日本企業正致力提升資本效率,股利的發放與庫藏股的實施可望再創高。村尾祐一指出,日本企業的股東結構與參與度亦出現改變。據統計,目前外國投資人與基金公司持有日股的比例,已升至40%,一般企業與金融機構的交叉持股比例,則下滑至 40%。企業透過股權組成調整,誘使積極型投資人主動向公司提出治理改善方案,而企業也更願意與股東透明地溝通。

在 2024 財年透過股利發放與庫藏股買回,增加股東權益報酬率(ROE)的金額,預計將達歷史新高的 30兆日圓。

村尾祐一分析,日本企業收益今年增福為 5%,預期明年可望增加至 8%;屆時,若市場覺得 8~9%的盈餘可實現、甚至更高時,可望能帶給日股更高的評價或估值。加上日本目前也存在很多基期偏低的個股,「因此不要做被動投資,要做主動投資。」

日本新制NISA上路 散戶資金可望續推升日股

此外,2024 年「新制NISA」上路後,增加了日本民眾每年投資金額,及將持有期間不課稅的時間拉長至無限期,有助於將民眾資金進一步導向共同基金、股票、ETF等資產。

新制 NISA 包括「積立NISA」(定期投資)與「一般NISA」(成長投資)。今年上半年,積立 NISA 的總投資額約 2.2兆日圓,95% 投資於指數型商品,而一般 NISA總投資額約 7.9兆日圓,43% 投資日本股票。來自於日本民眾的資金,可望成為另一股推升日股的動能。