聯準會(Fed)青睞的潛在通膨指標「個人消費支出物價指數」(PCE),10 月份的年增率數字明顯反彈,這可能使聯準會利率政策會議的官員們在未來的降息議題上採更謹慎的態度。

觀察 10 月份PCE,過去 12 個月以來數字上漲 2.3%,雖與市場預期的 2.3%持平,但比 9 月份數字 2.1%多了 0.2%,而扣除食品與能源類項目後的核心PCE,年增率為 2.8%,比上個月還多了 0.3%。這表示美國物價雖然已經放緩,但仍在頑強上漲。

當前熱搜:伊朗新最高領袖首度發聲!「不會放棄復仇」將繼續封鎖荷姆茲海峽

據悉,美國 10 月核心PCE物價數字反彈的原因,在於「服務類價格」上漲。數據顯示,核心服務價格在10月比前一個月漲 0.4%,為三月以來的最大漲幅;核心商品的成本則保持不變。同時,根據其他經濟數據,美國10月個人支出比前一個月增長 0.4%。受家庭和企業支出健康增長的推動,美國第三季度之實際GDP初值為 2.8%。

川普「關稅2.0」 恐對美國民生重傷害

今年以來,美國的通膨趨緩情況,正朝向聯準會原設定的「2%年增率」目標前進,聯準會也在 9、11 月展開了降息。但目前來看,美國核心PCE正朝向 3%接近,而不是 2%;且隨著川普(Donald Trump)當選美國總統後,聯準會的政策路徑,未來將因其經濟立場、措施,而變得更複雜。週一(25日),川普才在社交媒體發文,稱要向墨西哥、加拿大貨品加徵 25%關稅,對中國貨品加徵 10%。

當前熱搜:卓榮泰終於秀赴日4張「自費」單據!包機費用208萬元

若川普加了關稅後,因廠商進口貨品成本增加,預期可能受害的是美國消費者。根據外資投行高盛經濟學家哈哲思(Jan Hatzius)發表的最新報告顯示,中、加、墨三國占美國整體進口貨量的 43%,若川普上任後按個人所述「加徵中國、加拿大與墨西哥進口品關稅」,加徵關稅可讓華府收取約 3,000億美元的關稅稅款。但美國的通膨情況勢必多了 0.9個百分點。

2008年諾貝爾經濟學獎得主克魯曼(Paul Krugman)日前也在《紐約時報》專欄發文示警,若川普掀起了「關稅2.0大戰」,將對美國經濟恐造成重大傷害。最顯見的,就是影響美國人生活成本。

若以美國從外國進口總值占其國內生產毛額(GDP)來算,2023年從中國進口約占 1.6%、從別國進口則約 9.6%。粗略估算,由「川普關稅2.0」導致的通膨效應是:[對中國加徵關稅 60%]X1.6%+[對他國關稅 20%]X9.6% = 2.88%。(當時,他以美國對他國課關稅 20%來算)

以整數計算,生活成本將增加至少 3%,若再考量一些美國生產商趁機調漲產品價格,恐對中、低收入家庭造成衝擊。這負擔有多大呢?目前美國家庭年所得中位數約 8萬美元(約新台幣 260萬元),若生活費增加 4%,對一般家庭而言相當於多繳 3,200美元(約新台幣 10.4萬)的稅金。

明年一月不降息?Fed決策勢必顛簸

雖然離川普上任,仍有一段時間,不過最新美國物價的數據,支持了許多聯準會官員近期的言論「只要勞動市場保持健康、經濟繼續向前發展,就不急於降息。」

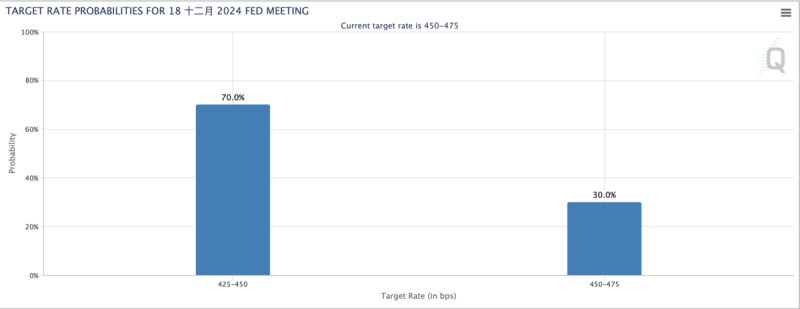

根據芝加哥商品交易所工具(FedWatch)預測聯邦公開市場委員會(FOMC)未來調整利率的可能性,目前市場多數預測,聯準會在12月中的會議後可能降息一碼(25bp),將利率來到 4.25~4.5%。目前,美國十年期公債殖利率來到 4.26%,較上周的 4.4%數位,約下滑了一碼,符合市場期望降 1碼的水準。

不過,往後的降息路徑,卻充斥許多變數。觀察 FedWatch 於明年一月、三月的利率預期,目前呈現降息情況不明;而明年度首次降息,可能會等到五月,且上半年可能僅降息一次、1 碼。雖然預期的機率會隨美國經濟數據、與川普上任後的政策變化而跟新;但可預期的,相比先前由聯準會委員投票的「利率點陣圖」分布預估 2025 全年降息 4碼、利率下調至 3.25~3.50% 區間,添了變數。

近幾個月來,由於美國通膨方面的進展陷入僵局,聯準會是否會在後續的會議暫停降息?可密切關注「黑色星期五」、耶誕節假期前的銷售情況,以進一步瞭解美國消費情況。