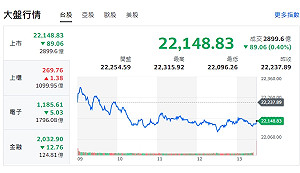

隨著美國市場通膨、就業市場回穩,經濟成長放緩,市場預期,聯準會(Fed)在九月開啟降息,已箭在弦上,不少投資人把握升息循環末端的甜蜜點,入場布局投資美國債券。而觀察市場風向,長天期債券ETF成為近期投資人討論的熱門話題之一。

然而,面對市場上百花齊放的工具,財經專家指出,挑選美債ETF時,須特別留意美國大企業的占比。

全站首選:遭酸「也應為318事件點燈?」 賈永婕:正統不等於正義、歷史應由學者評價

用數據說話,從參考歷史升降息數據可發現,美國投資級公司債指數受惠於停止升息及降息的程度,較全球投資級公司債指數高,若想追求相對穩健的獲利,應挑選美國大型企業占比較高的產品。

於 8 月 21日~8 月 27日開始募集的「兆豐US優選投等債」(00957B),其追蹤「ICE 20年期以上美國企業優選投資級公司債指數」,為100%佈局美國境內的大企業,並看好貼近美國聯準會(Fed)近一次利率決策會議時間點募集。

目前市場上的美債ETF 大多以高票息、高報酬為訴求,來吸引投資人的目光。兆豐投信提醒,投資人在追求獲利的同時,不要忘記風險控管的重要性。00957B追蹤指數的債信評等以投資級為主,其中,A1~AAA級債占 43.61%,BBB1~BBB3級債占 56.34%,鎖定投資級信用評等具有兼顧收益及低波動的優勢,可作為資產組合中穩健配置的選擇。

從00957B的產業配置來看,以美國S&P500大企業比例超過 80%,ETF價格相較下穩定度高;最大的持債產業為醫療保健 27.4%、第二大則為媒體與通訊 13.4%,兩者皆有大量現金流,產業波動度較也較為穩定。

展望2024年第三季及第四季的美債ETF投資策略,兆豐投信指出,特別是穩健型的投資人,可以關注較為接近今年九月聯準會開會時點所募集的債券ETF,除了能鎖住較佳的殖利率外,持有債券的價格也相對低。

兆豐投信提醒,投資人選擇ETF時,除留意配息率與追蹤指數之殖利率的差異外,亦可觀察相關市場之政經議題變化,作為投資布局時的參考依據。