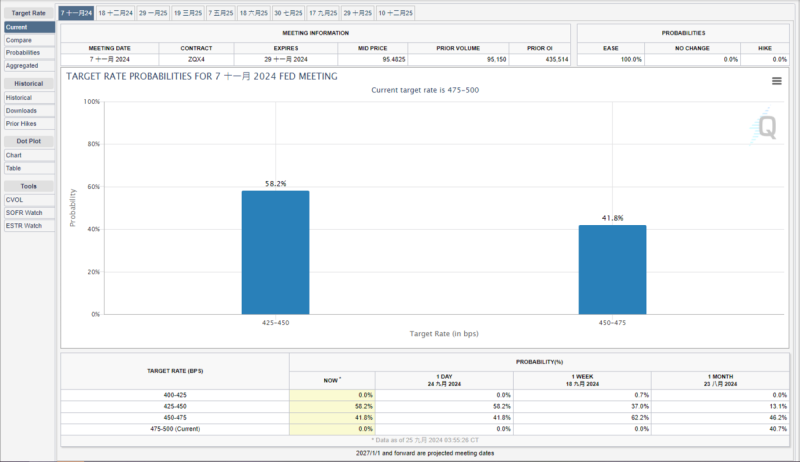

「別以為這是未來降息的新步調」,上週四(19日)聯準會(Fed)宣布降息,不過主席鮑爾示警,別對大幅降息有不切實際的期待。然而,與聯準會利率預期關聯最為緊密的兩年期美國公債殖利率,自降息至今(25)的趨勢持續下探中。此外,芝加哥商品交易所利易工具(Fedwatch)也顯示,接下來11月將舉行的利率決策會議(FOMC),降息兩碼的機率,已超越一碼。

數據指出,自上週四至今(25)日,象徵短天期的兩年期美債殖利率下跌 0.11個百分點,報 3.52%;而更短期的三個月期美債殖利率更跌 0.16個百分點,報 4.62%。至於十年期的公債殖利率則微升0.03個百分點,報 3.74%。顯示維持兩年多的殖利率「倒掛」現象,正在逐日正常化。

現正最夯:赴日看經典賽 卓榮泰稱包機遊覽車及門票及隨扈:都是我付、單據都在我手上

短天期美債收益率的下行,及市場對聯準會進一步降息的預期升溫,美國經濟數據是最佳的觀測風向球。今年來失業率緩緩上升(現值 4.2%)、非農就業人數的下滑,凸顯勞動市場正在走緩,加上美國九月的消費者信心指數意外出現近 3年來最大降幅(98.7),亦遠不及經濟學家預期的 103.9。美國經濟的走緩為現在進行式。

據《彭博社》引述分析人士報導,最近美國勞動市場的放緩,加上維持高檔的生活成本,正在打壓消費者信心,使該指標遠低於疫情前水準。不過,聯準會上週降息,並給再次大幅降息留了後路,已調降抵押貸款利率和其他借貸成本,這可望支撐未來美國的消費者情緒。此外,認為就業機會充足的消費者比例,連續第 7個月下滑至 30.9%,不僅仍是自2021年三月以來最低,也是自2008年來持續時間最長的一次下跌。另外,認為很難找到工作的消費者比例升至 18.3%,也是近 3年以來新高。

「我們在通膨方面取得足夠的進展,勞動市場也表現出足夠的降溫,是時候改變貨幣政策方向,以更貼切反映風險平衡。」亞特蘭大聯邦儲備銀行行長博斯蒂克(Raphael Bostic)近日曾表示,美國經濟的通膨率和失業率接近正常水平,聯準會也需要貨幣政策「正常化」,暗示對未來幾個月快速降息持開放態度。

現正最夯:經典賽韓國7:2擊敗澳洲晉級爆控分爭議 網友不解:就為噁心台灣?

此外,觀察Fedwatch工具的數據,在週二美國消費者信心數據弱於預期之後,投資人開始更傾向聯準會在11月7日的利率決議中,會連續再次降息 2碼。先前這概率仍約五五波。

不過,儘管經濟數據表現疲軟,但在九月FOMC會議上投下唯一一張反對票的聯準會理事鮑曼(Michelle Bowman)昨天仍再度發表鷹派言論。表示「美國通膨風險依然存在,而勞動市場也沒有表現出嚴重地疲軟,聯準會降息的節奏應拿捏好分寸。」而其他兩位聯準會官員——卡什卡利(Neel Kashkari)和博斯蒂克也表示,除非經濟數據出現顯著惡化、否則接下來應該採取較小的降息幅度(指11、12月各降息 1碼)。

然而,富國銀行宏觀策略師Angelo Manolatos表示,短債需求總體旺盛,投資人更加「相信通膨已大幅下降」,且包括勞動力市場指標在內的一些經濟增長指標看起來也在放緩。「聯準會上週降息 50個基點,且可能會持續以如此幅度來放寬貨幣政策。以投資人角度來看,利率上升的風險正在降低,因此,做多公債看起來要好得很多」;芝加哥聯準銀行總裁古爾斯比(Austan Goolsbee)也表示,利率需要進一步大幅下調。