美國總統當選人川普(Donald Trump)即將於2025年1月上任,展望2025年投資布局,銳思投資團隊指出,2024年美國股市表現強勁,波動性低於歷史平均,預期2025年波動性將回升,但短期的波動將成為小型股的投資機會,對2025年小型股表現持謹慎樂觀態度。

以下是銳思投資團隊針對2025年美國小型股展望內容:

當前熱搜:基隆警所長「吮指洗車」爆爭議!傳內部抓吹哨者 議員霸氣自招

2025年美國中低收入消費者支出可望回溫,因油價、食品價格和住房成本下降,以及實際收入增加,將帶動相關公司獲利成長。天然氣市場因電力需求成長而看好,AI資料中心投資、半導體生產和電氣化趨勢推動需求,天然氣成為首要的電力來源。

先回顧2024年小型股表現,有些消費耐久財的小型股表現不佳,包括房車、休閒船隻和住宅泳池等。這些公司在疫情期間需求大增,但疫情後,消費者將支出從商品轉向服務(如旅遊和娛樂)而導致銷售下滑,加上2022年以來高利率的持續影響,這些公司及其經銷商在過去18個月中減少庫存並進行成本削減。

目前,雖然仍有許多不確定因素,但美國選舉結果出爐及即將上任的川普政府所提倡的多項促進經濟成長的政策,如放寬監管、製造業回流以及延長或擴大個人和企業稅收減免,都可能會提升消費者信心,假設通膨受到控制,這些因素可能成為重新點燃大宗消費支出的催化劑。

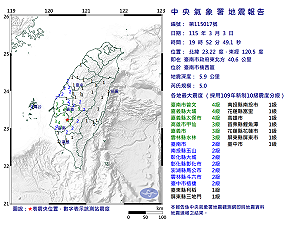

當前熱搜:快訊》19:52臺南市楠西區發生規模5.0有感地震 最大震度臺南市曾文、嘉義縣大埔、嘉義縣太保市4級

此外,疫情期間所銷售的房車和船隻持有期間即將達到五年,這通常是車主尋求更換或升級的時候,由於疫情期間首購者的數量顯著增加,潛在的升級規模可望寫下歷史新高。若終端市場需求在2025年復甦,這些公司將可望受惠,例如,LCI Industries製造關鍵的工程零組件。它在房車製造商中佔有60%的市占率,在航海領域占有45%,並同時在售後市場和國際市場中成長。

另一個相關的例子是Brunswick Corporation,它是休閒海洋產品的領先供應商,旗下品牌Mercury Marine的舷外引擎有50%市佔率,儘管其高利潤率、較不具周期性的售後零配件業務使公司在低潮期間仍保持穩健獲利,但隨著消費支出增加,Brunswick的獲利能力應該會顯著提高。

同樣地,全球最大的游泳池相關產品經銷商Pool Corporation,如果消費支出復甦,則可望加速獲利成長的潛力。

此外,2025年美國中低收入消費者的支出可望回溫,主要由於油價和食品價格的下降,住房成本的降低,以及實際收入的成長,這些因素都可能會促使中低收入消費者的支出增加,進而帶動相關公司的獲利成長。Academy Sports & Outdoors就是一個案例,它是全國第二大運動用品零售商,它更能吸引中低收入的消費者。

另外一個看好的領域則是天然氣,但這並非基於商品價格,而是基於一個長期趨勢:在美國,電力需求正在加速成長,天然氣在過去二十年的年成長率不到1%。根據NERC(北美電力可靠性公司)、FERC(聯邦能源監管委員會)和州級預測機構的官方預測,未來五年高峰電力需求預計每年成長3%。

AI資料中心的投資是推動需求增長的主要原因,加上國內半導體生產的先進製程及電氣化的趨勢,均帶動電力的需求。雖然3%的成長率聽起來很少,但這其實代表著對新電力的生成和運輸能力的重大需求。目前,許多科技公司正在爭相尋找更快的電力來源,因為將新的電力來源真正上線可能需要四年時間。

因此,天然氣已成為滿足電力需求的首選方式,相關企業如Solaris Energy Infrastructure和ProPetro Holding在資料中心和工業終端市場中看到對天然氣分散式/可攜式發電產品的需求成長。另外,對天然氣勘探和生產公司如Comstock Resources、Sandridge Energy(NYSE: SD)和Vermilion Energy,也抱持正面看法。

2024年美國股市表現強勁,波動性相對較低,尤其是大型股。小型股的波動性也略低於歷史平均水平。然而,波動性增加通常伴隨著小型股的高回報,小型股指數羅素2000在過去25年中,有42%的天數單日波動超過1%。今年截至2024年12月11日則有41%,意味著2024年對小型股來說是一個略微不那麼波動的年份。

預期2025年會有更符合歷史平均的波動水準,但增加的波動並不使市場擔憂,反而是以一個長期的投資機會來看待,因為利用短期波動可以創造長期的獲利,因此,對2025年小型股的表現持謹慎樂觀的態度。