美國聯邦準備理事會(Fed)在當地時間 4 日下午 2 時(台灣 5 日凌晨 2 時)宣佈將聯邦基準利率調升 2 碼(50個基點)至 0.75%~1% 之間,為遏止創 40 年新高的通膨,是自 2000 年以來最大一次加息動作。

《華爾街日報》引述哥倫比亞大學商學院金融系助理教授馬一鳴的話,表示在過去 10 年間,加息與降息的幅度較小,且來得較慢。但現今升息節奏加快,消費者更需密切關注。

現正最夯:謝典霖稱是賴清德不讓謝衣鳳選 學者轟:國民黨是只會甩泥巴、製造仇恨的毒瘤

有些經濟學家也指出,在宣佈加息 50 個基點之後,聯準會可能再度採取更激進的措施,加息也許會達到 75 個基點。

聯準會的動作帶給華爾街密切關注,同時對民眾也會感受到加息的影響。意味著民眾要為汽車貸款、抵押貸款和信用卡欠款支付更多費用。

在抵押貸款方面,抵押貸款利率主要是基於 10 年期美國國債收益率,因此當聯準會調升利率後,將推高國債的收益率,進而提升抵押貸款利率。

當前熱搜:又抓到內鬼?塔伊布見哈梅內伊後「身體不適」落跑 20分後導彈來襲 傳卡尼被吊死

根據房地美(Freddie Mac.)提供的數據,截至 4 月 28 日當週,抵押貸款利率為 5.1%。從過去來看,此利率對考慮買房的人頗具吸引力,雖然房價過高讓許多潛在的買家無法負荷,但利率升高可能使競標戰降溫。

而在儲蓄帳戶的利率,隨利率上升,可望帶給儲戶更多收益,但儲戶和信用違約交換(CDs)的利率將不會立即發生增加變化。

有鑑於儲蓄是目前的大趨勢,銀行缺乏提高儲蓄帳戶利息的動力。馬一鳴教授表示,部分銀行提高利率的速度比其他銀行慢,因此儲戶可以「貨比三家」。

而在信用卡方面,高利率代表著將獲取更高的年利率,所以要注意欠款餘額和信用卡公司收取的利率。馬一鳴教授強調,考慮減少或合併債務是件好事,但在我們進入加息的階段,一個人在信用卡上的欠款可能將盡可能降低,持有信用卡債務的人應努力償還。

然而,增加利率對已經獲得固定利率的汽車貸款人並不是值得開心的事,因為貸款通常有一個與國債收益率掛鉤的固定利率,只是對於現在要買車的人可能會面臨成本增加的問題。

利率的調升直接對美國人產生影響。現今物價飆漲,但在薪資方面的增長卻不足抵銷通貨膨脹,聯準會要面對的挑戰是,實施加息的同時,不要遏止經濟增長,使美國陷入衰退。

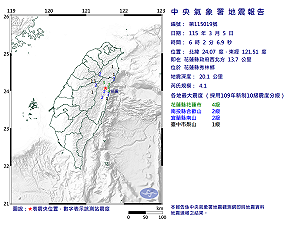

美聯儲主席傑羅姆‧鮑威爾(Jerome Powell)。 圖 : 翻攝自維基百科