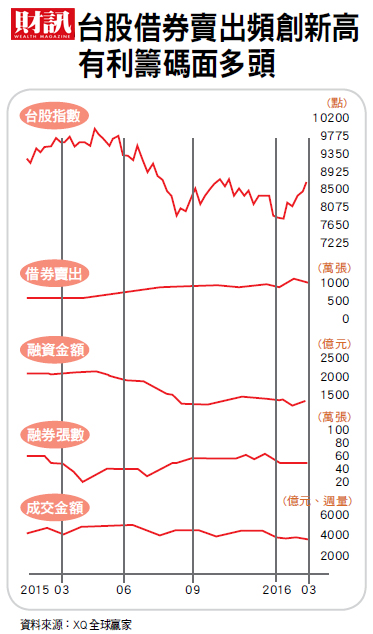

今年以來,相較國際股市,台股表現亮麗。幕後最重要的推手,並非基本面,而是「空殺空」。最新出刊的《財訊》,以「借券大殺空,台股漲不停」為題,獨家報導台股近來逆勢強彈的真相。當借券賣出逼近千萬張的歷史新高,空單回補的力道,加上融券回補的壓力,台股軋空秀可期。

今年以來(至3月3日),台股表現在全球股市中名列前茅,上漲3.28%,僅次於阿根廷上漲14.16%、巴西8.87%、及東協的泰國、馬來西亞、印尼等國;新興國家以中國表現最差,上證指數下跌19.2%、深圳A股跌23.9%。成熟國家股市更是普遍下跌,例如美國道瓊跌2.76%、德國跌9.23%、日本日經跌10.89%。

事實上,全球經濟環環相扣,台股的基本面尚未轉好,經濟成長率仍在調降中;造成股市資金失血的兩稅合一扣抵額減半、綜所稅最高稅率45%等,也沒有變動。到底是什麼力量讓台股表現強勢?技術線形上還打出W底,答案很可能是「放空」。沒錯,經濟成長、企業賺錢,是股價上漲的動力;但是,股票被過度賣超,也會出現極度壓縮的價格,光是放空回補的買盤,也會推升股價。

談到放空股票,一般人很自然會想到融券,目前的融券張數約47萬張,比起2015年初的60萬張減少,減幅約21.7%;目前融資餘額1352億元,比2015年初的2073億元,減幅約34.8%,融資的減幅比融券更大,關鍵就在於2015年的8月股災。

當時融資餘額一口氣由2000億元降至1500億元,之後一直沒有回升;融券卻是指數有漲就增,可以想見,這將推升個股的券資比。尤其是股東會旺季來臨,總融券張數雖然沒有特別高,但仍有限期回補的壓力,對於融資使用率高、尤其是中小型公司,具備籌碼回補的優勢,軋空行情正在醞釀中。

不過,47萬張的融券,和高達927萬張的借券賣出相比,根本是小巫見大巫,多數人不知道,現在融券放空,只是借券賣出張數的5%,借券賣出才是台股真正的空軍主力,由於可以大量放空操作,是許多外資、避險基金、主力、法人最常使用的管道,借券賣出的數量已經緩步創下歷史新高。

雖然說借券賣出有各種對沖操作的用途,但最大宗還是在放空、避險,而且,證交所的統計中,借券賣出就是借券後實際在股市中賣出的張數,和2015年初相比,當時借券賣出約529萬張,也就是說,借券賣出的張數在1年多來成長了75%,借券賣出的數量還是融券的20倍之多。這,才是台股的大空頭,也是台股相對國際股市強勢,背後最大的黑手。

「全世界都差不多,這一波是軋空頭、軋空手推升的行情」,資深操盤人表示,QE提供大量便宜資金,因為經濟疲弱,金融市場多空對賭的氣氛濃,加上油價大跌、中國經濟結構性因素,更是讓空頭信心大增。在台股方面,借券賣出的歷史高點出現在農曆年後2月15日當週,高達979萬張,直逼千萬張水準,目前也有927萬張水準。

《財訊》統計,若以借券賣出的張數排名,以中鋼75萬張最高,其次是友達55萬張、聯電47萬張、群創35萬張、宏碁及新光金皆為28萬張、日月光26萬張、開發金21萬張,這些都是20萬張以上等級的。其次是10萬張到20萬張,分別是彩晶的19萬張、台新金16萬張、鴻海及中信金同為14萬張、第一金12萬張、錸德及旺宏皆為12萬張,緯創、永豐金的11萬張等。10萬張以上的借券賣出股票中,只有新光金、彩晶、錸德、旺宏不是台灣50的成分股;更重要的,這些標的都是屬於「公眾流通量係數」很高,也就是股權相對分散的公司,例如群創高達98%、聯電94%、友達92%等,借券相對容易,也可以影響指數。

以借券賣出張數第一名的中鋼而言,2015年初約42.8萬張,股價26.55元;2015年底股價最低來到16.75元,當時借券賣出餘額來到77.6萬張,代表放空者的帳面上賺到最高37%的驚人利潤。然而,2016年初起,儘管中國鋼市庫存仍多,產業利空頻傳,中鋼也傳出20年來首見虧損,股價卻在此時展開一波強勁的反彈,到3月4日已經來到22元,借券放空仍有75.5萬張之多。值得注意的是,2月1日中鋼的借券賣出達到80.7萬張,出現歷史天量,但是從2月22日起,中鋼股價在2週內由19.15元,漲至22元,漲幅15%,期間借券的還券數高達6.6萬張。

從中鋼的股價及借券變化,可以看出,雖然股價是基本面的領先指標,借券操作者更是其中高手,透過大量賣空促使股價快速下跌,一旦賣超到了極限,放空力道衰竭,早期放空者將獲利了結,造就股價的反撲力道,雖然借券沒有限期回補的壓力,卻有「停損」的賣壓,當無利可圖、甚至出現虧損時,空頭停損的回補,是扎扎實實的買盤。類似中鋼的借券回補、跌深反彈走勢,也出現在聯電、宏碁、中信金、鴻海、群創,在基本面不振下,籌碼面的過度賣超,已經成為多頭的希望,形成台股相對國際股市強勢的幕後黑手。

既然台股的大型權值股中,中鋼、聯電、鴻海、中信金等,上漲背後的力量來自於跌深後的空頭回補,形成一股「空殺空」的買盤力道,反映在個股的籌碼,到底有哪些是屬於「空軍壓境」的上市櫃公司呢?

此外,《財訊》獨家統計,「融券加上借券賣出」占總股本比率達4.5%以上,且董監持股在5%以上者,共有28家,如果再配合中小型市值、融資使用率高、券資比高、董監持股高,這幾項特徵就形成了軋空的絕佳環境。

中大型股方面,投資人熟悉的宏碁、上銀、宏達電,雖然基本面未見好轉,但是股價早已飽受借券放空衝擊。宏碁去年前三季EPS 0.12元,每股淨值21.77元,3月4日股價12.4元,去年第三季以來,股價在10元形成底部,雖然有發行可轉債,但轉換價24.97元,不影響籌碼面,只要宏碁不要再出現大額虧損或重大利空,以其放空(融券加借券)占股本9.21%,很可能出見軋空走勢。宏達電也類似,券資比高達64%,放空占股本7.89%,股價已經站上年線,也不乏軋空機會。

股東會旺季即將來臨,融券限期回補的壓力也浮上台面,由券資比及法人持股可以看出軋空力道。《財訊》統計,券資比超過25%、且董監持股及三大法人持股均大於10%,共有17檔股票,將是軋空秀的主角。

今年以來,在國際股市大震盪的背景下,每逢利空,台股都能沉穩度過,還靜悄悄地成為強勢股市,其中,借券及融資賣過頭是上漲幕後最重要的推手,加上外資買超,不需要基本面的利多,就具備籌碼面優勢,而且台股4%以上高殖利率股比比皆是,在零利率、負利率環境下,優勢更加凸顯。

(本文經《財訊》授權轉載,全文詳見《財訊》498期,3月10上架)